Selecteer uw beleggersprofiel:

Deze inhoud is uitsluitend bestemd voor een particuliere belegger.

Bent u een Institutional investors and consultants of Financial intermediaries?

Secular outlook 2023

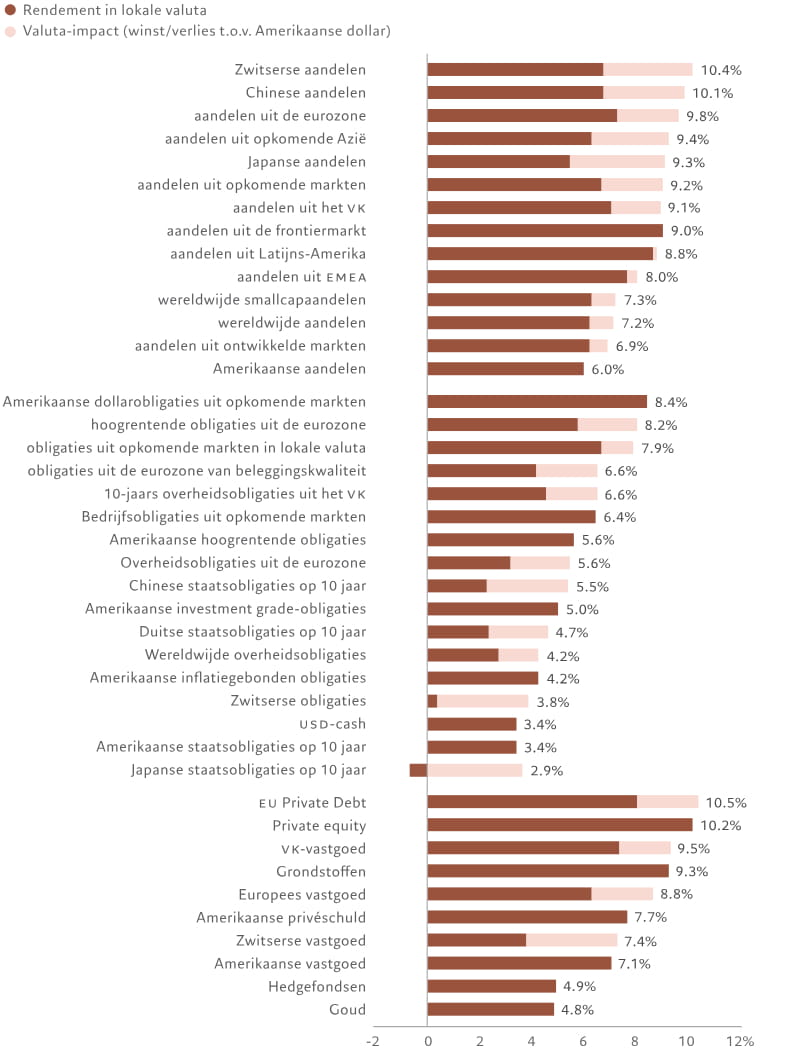

Een eencijferig jaarlijks rendement veiligstellen uit een gediversifieerde portefeuille zou in de komende vijf jaar een ongewoon complexe taak kunnen zijn, grotendeels vanwege de volatiele inflatie en de meer gespierde overheidsinterventies.

1. Overzicht: rendementsprognoses voor de komende vijf jaar

De beleggingsstrategieën zullen de komende vijf jaar moeten worden herzien. En dat om verschillende redenen. De economische groei zal de rest van dit decennium hardnekkig onder het gemiddelde blijven omdat de inflatie – hoewel deze afneemt – waarschijnlijk ongebruikelijk volatiel zal zijn. Een grotere overheidsinterventie in de economie – in sectoren zoals cleantech, halfgeleiders en defensie – zal intussen niet alleen de overheidsschuldlast verhogen, maar ook het risico verhogen op beleidsfouten en een verkeerde toewijzing van kapitaal.

Het zal er niet minder lastig op worden wanneer de effecten van de zwakke productiviteit, de tekorten aan arbeidskrachten en de krappere financiële voorwaarden zich met een grotere intensiteit beginnen te manifesteren. Maar voor wendbare beleggers en beleggers die bereid zijn om verder te gaan dan de ontwikkelde aandelenmarkten, blijven er verschillende potentieel lonende mogelijkheden bestaan.

|

Nieuwe mogelijkheden

|

Bedreigingen

|

2. Secular trends

Een meer interventionistische staat

Door de ervaringen van de coronapandemie en de oorlog in Oekraïne geven regeringen prioriteit aan binnenlandse veerkracht en nationale defensie.

De hernieuwde geopolitieke rivaliteit zal de wereldwijde handel opnieuw inrichten. Sectoren die de meeste overheidssubsidies aantrekken – zoals halfgeleiders, groene technologie, cyberveiligheid en defensie – zullen hun fortuin allicht zien verbeteren.

Toch is het bredere plaatje er een van toegenomen risico's voor beleggers. De kans op beleidsfouten zal toenemen naarmate regeringen en regelgevers betrokken raken bij het beheer van hun economieën.

De inflatie zal dalen, maar ook volatieler zijn

We verwachten dat de inflatie de komende vijf jaar zal dalen naar niveaus die in overeenstemming zijn met de doelstellingen van de centrale bank. Maar dit gaat gepaard met kosten: de inflatie zal aanzienlijk volatieler zijn.

De rendementen op traditionele portefeuilles zullen lager zijn. Bijgevolg zullen de economieën onder hun eigen langetermijntrend groeien, terwijl de rendementen van traditionele evenwichtige portefeuilles ook lager zullen zijn dan het historische gemiddelde.

Zet u schrap voor een tekort aan arbeidskrachten

De vergrijzing van de bevolking en de verschuiving naar flexibel werken verergeren de tekorten aan arbeidskrachten wereldwijd. Dit verlaagt nu al de productiviteit en beperkt het groeipotentieel van de wereldeconomie op lange termijn. De krimpende bevolking van China zal de situatie nog erger maken.

De invoering van automatisering zou een urgentere prioriteit kunnen worden.

Het vermijden van een langdurige economische stagnatie betekent dat men nog meer beroep zal doen op automatisering en machine learning om de productiviteit te verhogen.

Een technologische transitie zal echter een lang en ingewikkeld proces zijn.

Het Precontractuele model indien van toepassing, het document met Essentiële-informatiedocument en het Prospectus moeten worden gelezen alvorens een beleggingsbeslissing te nemen. Het Prospectus (in het Engels en het Frans), het Precontractuele model indien van toepassing, het Essentiële-informatiedocument (in het Frans en het Nederlands), evenals de laatste jaar- en halfjaarverslagen (in het Engels en het Frans) zijn gratis verkrijgbaar bij onze financiële Belgische agent CACEIS Belgium NV, 86C /b320, Havenlaan, 1000 Brussel of bij de beheermaatschappij, Pictet Asset Management (Europe) SA, 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, alsook in digitaal formaat op www.assetmanagement.pictet.

De samenvatting van de rechten van beleggers (in het Frans en Nederlands) vindt u op www.assetmanagement.pictet onder de kop "Middelen” onderaan de pagina.

De lijst van landen waar het fonds is geregistreerd is verkrijgbaar bij Pictet Asset Management (Europe) S.A., die kan beslissen om de gemaakte afspraken voor de marketing van het fonds of compartimenten van het fonds in elk gegeven land te beëeindigen.

De netto-inventariswaarden die ukunt raadplegen op www.beama.be.

Klachten- en bemiddelingsafdeling:

Voor eventuele klachten over beleggingsproducten en -diensten kunt u zich wenden tot Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg of tot de Consumentenombudsdienst, North Gate II, KoningsAlbert II-laan 8, 1000 Brussel of bij www.mediationconsommateur.be.

De ombudsdienst kanvoorstellen doen voor de oplossing van het geschil. Bij gebrek aan akkoord over de voorgesteldeoplossingen kan elke partij een beroep doen op de bevoegde rechtbanken.

Dit marketingmateriaal is uitgegeven door Pictet Asset Management (Europe) S.A. Het is niet gericht aan, noch bedoeld voor verspreiding of gebruik door een persoon of entiteit die rijksinwoner of ingezetene is van, of woonachtig of gevestigd is in een plaats, staat, land of rechtsgebied waar een dergelijke verspreiding, publicatie, beschikbaarheid of gebruik in strijd zou zijn met wet- of regelgeving.

Informatie, meningen en schattingen in dit document weerspiegelen een oordeel op de oorspronkelijke publicatiedatum en kunnen zonder voorafgaande kennisgeving worden gewijzigd. Pictet Asset Management (Europe) S.A. heeft geen maatregelen getroffen om te garanderen dat de effecten waarnaar in dit document wordt verwezen geschikt zijn voor een bepaalde belegger en op dit document mag niet worden vertrouwd ter vervanging van het uitoefenen van een onafhankelijk oordeel. De fiscale behandeling is afhankelijk van de persoonlijke situatie van elke belegger.

Vooraleer een beslissing te nemen over de belegging, wordt aan elke belegger aangeraden te controleren of deze belegging geschikt is, rekening houdend met zijn kennis en zijn ervaring op financieel vlak, zijn beleggingsdoelen en zijn financiële situatie, of specifiek raad te vragen aan een professional in de branche.

De waarde en de inkomsten van de in dit document genoemde effecten of financiële instrumenten kunnen zowel dalen als stijgen, en bijgevolg is het mogelijk dat beleggers minder terugkrijgen dan hun oorspronkelijke inleg.

Dit marketingmateriaal is niet bedoeld ter vervanging van de volledige documentatie van het fonds of van enige informatie die beleggers zouden moeten inwinnen bij hun financiële tussenpersonen met betrekking tot hun belegging in het fonds of de fondsen die in dit document worden vermeld.

Deze beleggingsrichtlijnen zijn interne richtlijnen die binnen de beperkingen van het fondsprospectus op elk moment en zonder kennisgeving kunnen worden gewijzigd. De genoemde financiële instrumenten worden slechts ter illustratie vermeld en mogen niet worden beschouwd als een direct aanbod, beleggingsaanbeveling of beleggingsadvies. Verwijzing naar specifieke effecten is geen aanbeveling om deze effecten te kopen of verkopen. De feitelijke allocaties kunnen worden gewijzigd en kunnen sinds de datum van het marketingmateriaal zijn veranderd.

Eventueel hierin vermelde indexgegevens blijven eigendom van de gegevensaanbieder. De Data Vendor Disclaimers (disclaimers van de gegevensaanbieders) zijn te raadplegen op assetmanagement.pictet, onder het kopje ‘Middelen’ onder aan de pagina.

Dit document is een publicitaire mededeling uitgegeven door Pictet Asset Management en valt niet onder enige eisen in het kader van MiFID II/MiFIR die specifiek verband houden met beleggingsonderzoek. Dit document bevat onvoldoende informatie om als basis te dienen voor een beleggingsbeslissing, en u dient er zich niet op te baseren voor een beoordeling van de verdiensten van een belegging in producten of diensten die door Pictet Asset Management worden aangeboden of gedistribueerd.

Pictet AM heeft geen rechten of licentie om de handelsmerken, logo's of afbeeldingen in dit document te reproduceren maar heeft wel het recht om het handelsmerk van entiteiten van de Pictet-groep te gebruiken. Uitsluitend ter illustratie.