[1] Le aziende menzionate sono riportate esclusivamente a fini illustrativi e non devono essere considerate un'offerta diretta, una raccomandazione per gli investimenti o una consulenza in materia di investimento. Il riferimento a un'azienda specifica o a un determinato titolo non costituisce una raccomandazione all'acquisto o alla vendita di tale titolo.

In calo, ma non fuori gioco: ecco perché le azioni cinesi meritano ancora un posto nei portafogli globali

L'economia e i mercati azionari cinesi non hanno avuto vita facile. Siamo però del parere che ci siano ancora molte interessanti opportunità di investimento, se si sa dove cercare.

Gli investitori in azioni cinesi hanno vissuto un paio di anni davvero difficili, un periodo segnato da una crescita economica deludente, da strette normative in numerosi settori e dalle tensioni tra Washington e Pechino. Molte di queste nubi non si sono ancora diradate.

La debolezza del mercato immobiliare continuerà a frenare la crescita, le pressioni deflazionistiche potrebbero persistere e si conferma una stagnazione delle esportazioni. È probabile che anche il ciclo di investimenti nelle infrastrutture, che aveva retto a causa di investimenti significativi nelle energie rinnovabili e nelle energie pulite, sia destinato a rallentare, dato l'aumento esponenziale della capacità negli ultimi 24 mesi. Allo stesso tempo, i lavoratori continuano a patire l'impatto dei tagli salariali pari al 20-30% da parte delle aziende statali.

Senza un sostegno politico, potrebbe essere difficile assistere a miglioramenti.

Fortunatamente, ci sono buone notizie su questo fronte. Le autorità hanno ridotto il coefficiente di riserva obbligatoria (RRR) e i tassi d'interesse e offrono sostegno finanziario al settore immobiliare, allentando le restrizioni all'acquisto di immobili (HPR) e incoraggiando gli investimenti in settori chiave come la tecnologia e l'automazione.

Sebbene ciò non sia sufficiente a risollevare immediatamente le sorti dell'economia, tali misure gettano le basi per una ripresa sostenibile. Esse sono deliberatamente modeste per evitare di aggravare altri problemi, tra cui l'elevato grado di leva finanziaria e la supremazia degli investimenti immobiliari.

Si prevede un ulteriore sostegno nel corso del prossimo anno, in particolare se anche la Federal Reserve statunitense allenterà la politica monetaria, come ampiamente previsto. Con i tagli della Fed, la Cina avrà più possibilità di manovra per abbassare i propri tassi, senza incorrere nel rischio di indurre disinvestimenti di capitale e causare un'ulteriore indebolimento della valuta.

I nostri economisti ritengono che quest'anno la Cina registrerà una crescita del PIL superiore alle attese e pari al 4,8%, sostanzialmente in linea con il potenziale e quasi cinque volte superiore al ritmo di crescita previsto per le economie sviluppate.

È tutta una questione di equilibrio

E questo che effetto ha sulle azioni cinesi? Una crescita economica di questa portata potrebbe non alimentare un forte rally delle azioni, ma non sarà un ostacolo per il mercato.

La nostra visione è più articolata. È evidente che la liquidità del mercato azionario è scarsa. Le oscillazioni dei prezzi delle azioni sono diventate estreme. Le aziende di videogiochi Netease e Tencent, ad esempio,1 hanno perso rispettivamente il 25% e il 12% in un solo giorno a dicembre, in seguito alle notizie di un possibile inasprimento normativo nel settore. Tuttavia, non siamo d'accordo con coloro che sostengono che la Cina sia un paese in cui è impossibile investire. Nonostante la crisi temporanea nel settore dell'online gaming, l'orientamento generale in termini di normativa sembra essere in via di allentamento, con il governo che mostra sempre più segnali di supporto alle aziende e che sostiene un contesto politico stabile e favorevole.

Inoltre, le valutazioni sono molto interessanti: i modelli elaborati dalle nostre strategie multi-asset mostrano che le azioni cinesi sono le più convenienti degli ultimi 20 anni e più convenienti di qualsiasi altro titolo sui principali mercati azionari. Questo, ovviamente, non è di per sé un motivo per acquistare, ma crea punti di ingresso interessanti per le aree del mercato in cui le prospettive future sembrano eccellenti.

Anche gli interventi degli investitori esteri suggeriscono che il mercato potrebbe essere in ripresa. Secondo i dati della People's Bank of China, nel 2023 i soggetti esteri hanno ridotto le proprie partecipazioni in azioni cinesi del 13%, a cui si aggiungono i disinvestimenti degli ultimi due anni. Ciò lascia un ampio margine di manovra per un'inversione di tendenza e gli ultimi dati provenienti da altre fonti suggeriscono che ciò potrebbe iniziare a verificarsi. In base ai dati EPFR, dall'inizio dell'anno le azioni cinesi hanno registrato flussi di 50 miliardi di dollari e, secondo Bloomberg, nelle ultime settimane gli acquisti da parte di investitori esteri hanno superato le vendite.

La chiave per gli investitori azionari in Cina è essere selettivi, sia in termini di settori che di singole aziende. La Cina si sta decisamente allontanando dai precedenti motori economici basati sui beni immobiliari e sull'edilizia, per passare a modelli più d'attualità come i veicoli elettrici, l'automazione industriale, l'IA e le tecnologie per la localizzazione che sono i driver fondamentali dell'economia.

Potrebbe volerci del tempo prima che il sentiment cambi direzione. Ed è anche possibile che lo scambio dei titoli sul mercato a prezzi scontati rispetto al passato perduri, considerando le preoccupazioni strutturali di un rallentamento della crescita, dell'incertezza politica, dell'invecchiamento della popolazione e delle continue tensioni geopolitiche.

Cogliere i trend

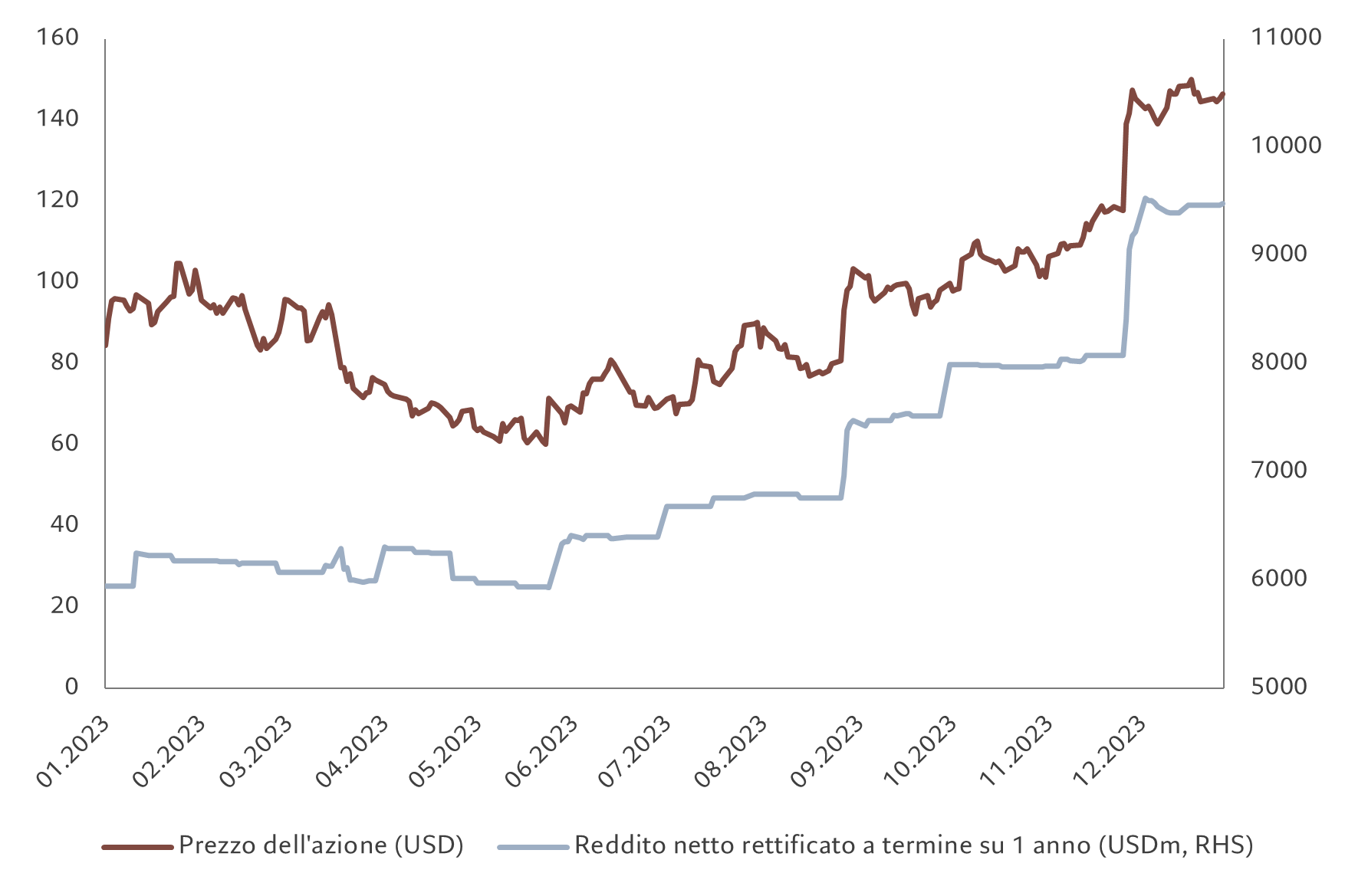

Revisioni degli utili e prezzo delle azioni PDD

Ma con letteralmente migliaia di società quotate in borsa, rimaniamo concentrati sull'investimento in aziende di alta qualità con buoni profili di crescita e valutazioni interessanti.

Nonostante un contesto di mercato assai difficile nel 2023, è incoraggiante vedere che le aziende con fondamentali solidi a medio termine stanno iniziando a distanziarsi da quelle con prospettive più deboli. Allo stesso tempo, prestare attenzione a determinate tendenze può offrire dei vantaggi. Prendiamo ad esempio i modelli di consumo in evoluzione. Con i consumatori che preferiscono acquistare beni più economici, le aziende discount di e-commerce, come ad esempio PDD e Temu, stanno ottenendo buoni risultati, mentre i concorrenti high-end sono in difficoltà (si veda il grafico).

L'opportunità di diversificare

Naturalmente, i rischi permangono, non da ultimo quelli geopolitici. Le recenti elezioni a Taiwan e la prospettiva di una rielezione di Trump negli Stati Uniti sono fonte di grande preoccupazione. È probabile che entrambi i candidati alla presidenza degli Stati Uniti useranno parole dure sulla Cina per ottenere popolarità e voti.

In questo contesto, vogliamo mantenere un portafoglio diversificato. Vediamo opportunità in due aree in particolare. In primo luogo, le dinamiche di crescita strutturale a lungo termine favoriscono i settori come i veicoli elettrici, l'automazione industriale, la tecnologia dell'intelligenza artificiale (IA) e le industrie orientate alle esportazioni. A breve termine, ovviamente, tali settori non sono immuni alle oscillazioni della domanda e dell'offerta. Possiamo vedere punti deboli in alcune aree, il che rende ancora più importante un approccio selettivo e top-down. (Il settore dei beni di consumo è un esempio. Gli attori dell'e-commerce si trovano ad affrontare una forte concorrenza e un rallentamento della crescita delle vendite, ma alcune aziende come PDD hanno la capacità di contrastare la tendenza generale).

In secondo luogo, vi sono diversi settori che attualmente registrano una ripresa della domanda. Nel settore tecnologico, il mercato dei computer e degli smartphone (e dei relativi componenti) è alimentato dal ciclo di sostituzione, dal rifornimento e dall'ascesa dell'IA. Altri settori si stanno riprendendo dalle precedenti misure restrittive messe in atto dalle autorità di regolamentazione e stanno beneficiando di una politica più favorevole. L'istruzione è stata duramente colpita dalle restrizioni sull'insegnamento extra-scolastico dal 2021, ma ora la situazione sembra essersi stabilizzata e la domanda è molto forte, il che stimola la crescita di aziende come New Oriental Education.

In attesa di una conferma della stabilizzazione delle condizioni economiche e di un allentamento dei rischi geopolitici, una certa cautela è del tutto giustificata. Tuttavia, non abbiamo dubbi sul fatto che la Cina sia e debba rimanere un elemento strategico nell'allocazione del portafoglio. La chiave è essere selettivi, mantenendo un'esposizione diversificata e orizzonti temporali lunghi, allineando gli investimenti agli obiettivi economici di Pechino e concentrandosi sulla ricerca di aziende con fondamentali solidi e il potenziale per diventare leader globali.

per saperne di più sugli investimenti nei mercati emergenti:

Valorizzare il capitale umano

Gli investitori possono identificare opportunità nei mercati emergenti concentrandosi sulle prospettive di crescita del capitale umano dei vari Paesi.

Febbraio 2024

L'irrefrenabile regionalismo asiatico

È opinione diffusa che il mondo sia in via di deglobalizzazione. La crescente interdipendenza dell'Asia e la sua forza economica smentiscono questo mito. Il commercio globale continuerà a stimolare la rapida crescita asiatica.

Luglio 2023

Un nuovo inizio per le azioni indiane

Grazie ai promettenti fondamentali delle sue aziende, il mercato azionario indiano è destinato a superare quello degli altri mercati emergenti.

Settembre 2023

Il presente materiale di marketing è emesso da Pictet Asset Management (Europe) S.A. Esso non è indirizzato a, e non è concepito per la distribuzione a o l’utilizzo da parte di, qualsiasi persona o entità avente cittadinanza, residenza o ubicazione in qualsiasi località, Stato, Paese o giurisdizione in cui tale distribuzione, pubblicazione, messa a disposizione o utilizzo sono in contrasto con norme di legge o regolamentari. Prima di effettuare qualsiasi investimento, è necessario leggere l’ultimo prospetto del fondo, del modello precontrattuale se applicabile, del Documento contenente le informazioni chiave, il bilancio annuale e la relazione semestrale. Questi documenti sono disponibili gratuitamente in inglese sul sito www.assetmanagement.pictet, o in forma cartacea presso Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Lussemburgo, o presso l’ufficio dell’agente locale, del distributore o dell’eventuale agente di centralizzazione del fondo.

Il Documento contenente le informazioni chiave è disponibile anche nella lingua locale di ciascun paese in cui il comparto è registrato. Il prospetto, il modello precontrattuale se applicabile, nonché il bilancio annuale e la relazione semestrale possono essere consultati anche in altre lingue. Si rimanda al sito web per le altre lingue disponibili. Solo la versione più recente di tali documenti è affidabile per prendere le decisioni d’investimento.

La sintesi dei diritti degli investitori (in inglese e nelle diverse lingue del nostro sito Web) è disponibile qui e su www.assetmanagement.pictet nella sezione "Risorse" a piè di pagina.

L’elenco dei Paesi in cui il fondo è registrato può essere ottenuto in qualsiasi momento presso Pictet Asset Management (Europe) S.A., che può decidere di risolvere gli accordi presi per la commercializzazione del fondo o di comparti del fondo in ogni singolo Paese.

Le informazioni e i dati contenuti nel presente documento non costituiscono una offerta o una sollecitazione per l’acquisto, la vendita o la sottoscrizione di titoli o altri strumenti o servizi finanziari.

Tutte le informazioni, le opinioni e le stime qui contenute riflettono un giudizio espresso al momento della pubblicazione e sono suscettibili di modifica senza preavviso. La società di gestione non ha preso alcuna misura atta a garantire che i fondi indicati nel presente documento siano adeguati per un particolare tipo di investitore. Il presente documento non deve pertanto sostituire un giudizio indipendente. Il trattamento fiscale dipende dalla situazione personale dell’investitore e può subire modifiche nel tempo. Prima di prendere qualsiasi decisione d’investimento si raccomanda all’investitore di verificarne l’appropriatezza tenendo conto in particolare della propria conoscenza ed esperienza in materia finanziaria, dei propri obiettivi d’investimento e della propria situazione finanziaria, ricorrendo ove necessario a una consulenza professionale specifica.

Il valore dei titoli o degli strumenti finanziari menzionati nel presente documento, e il reddito che ne deriva, possono tanto aumentare quanto diminuire e vi è la possibilità che l’investitore non ottenga in restituzione l’intero capitale originariamente investito.

Le presenti linee guida per gli investimenti sono linee guida interne soggette a cambiamento in qualsiasi momento e senza preavviso, nei limiti del prospetto del fondo. Gli strumenti finanziari menzionati vengono indicati unicamente per finalità illustrative e non devono essere considerati come una offerta diretta, una raccomandazione d’investimento o una consulenza per gli investimenti. Il riferimento a un titolo specifico non costituisce una raccomandazione per l'acquisto o la vendita dello stesso. Le allocazioni effettive sono soggette a cambiamenti e potrebbero essere cambiate dalla data del materiale di marketing.

Le performance del passato non sono indicative e non costituiscono una garanzia dei rendimenti futuri. I dati relativi alla performance non comprendono le commissioni e gli altri oneri addebitati al momento della sottoscrizione o del rimborso delle quote o azioni.

Tutti i dati dell’indice qui riportati restano di proprietà del Fornitore dei dati. Le Note legali del Fornitore dei dati sono disponibili su assetmanagement.pictet nella sezione "Risorse" a piè di pagina.

Il presente documento è una comunicazione di marketing emessa da Pictet Asset Management e non rientra nel campo di applicazione dei requisiti MiFID II/MiFIR specificamente collegati alla ricerca per gli investimenti. Questo materiale non contiene informazioni sufficienti per supportare una decisione d’investimento e non deve costituire la base per valutare i meriti di un investimento in qualsiasi prodotto o servizio offerto o distribuito da Pictet Asset Management.

Pictet non ha acquisito i diritti o l’autorizzazione per riprodurre i marchi commerciali, i logo o le immagini riportati in questo documento, a parte il suo diritto di utilizzare i marchi commerciali del Gruppo Pictet. Unicamente per finalità illustrative.