De strijd tegen inflatie: lopen de opkomende markten voor op de curve?

Naarmate de impact van de Covid-19-pandemie afneemt, zijn de beleidsmakers vooral bezorgd over de inflatie. Verrassend genoeg reageren de centrale banken van de opkomende markten sneller dan die van de rijke landen om de bedreiging in te dijken.

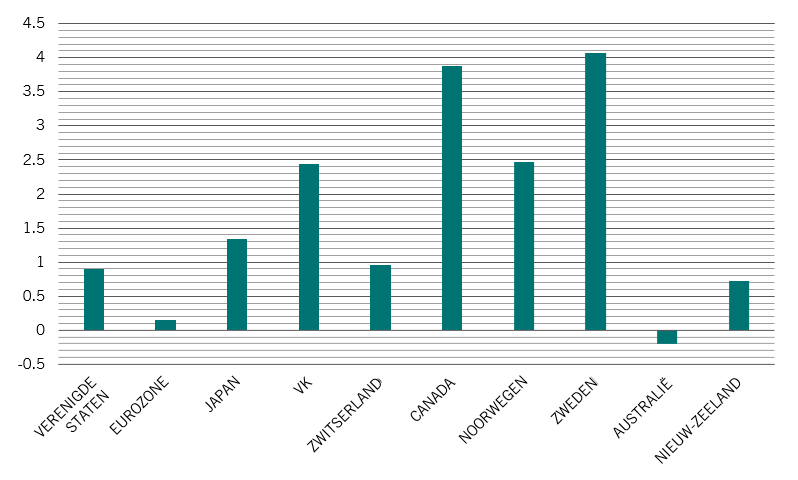

De centrale banken van de ontwikkelde economieën lopen achter op de inflatiecurve, ondanks hun steeds agressievere houding. Vooral de Britse, Zwitserse en Canadese centrale banken moeten het monetaire beleid agressief verstrakken om weer controle te krijgen over de prijsdruk. Dat blijkt uit de eigen modellen van Pictet Asset Management.

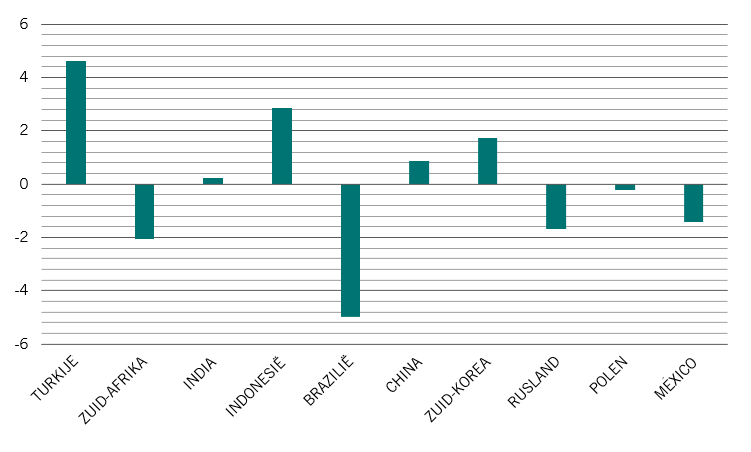

Een aantal centrale banken van opkomende markten waren daarentegen een toonbeeld van voorzichtigheid en zullen de rente volgend jaar al kunnen verlagen, een situatie die de historische normen op hun kop zet.

Veel centrale banken van ontwikkelde economieën bevinden zich in een moeilijke positie. Neem de Bank of England. Haar geloofwaardigheid op het gebied van inflatiebestrijding kwam onder druk te staan na een decennium van ultrasoepel monetair beleid waarin de inflatie vaak haar doelstelling van 2 procent heeft overschreden. De laatste tijd is de Britse inflatie uitzonderlijk hoog opgelopen – de CPI-inflatie bedroeg 5,5 procent in januari en zal naar verwachting de komende maanden de 7 procent overschrijden.

Tegelijkertijd heeft de Britse particuliere sector een zware schuldenlast, waarbij de totale kredietverlening aan de particuliere niet-financiële sector ongeveer 160 procent van het bbp bedraagt – in het begin van de jaren negentig bedroeg die verhouding minder dan 120 procent.1 Dat maakt de economie bijzonder kwetsbaar voor rentestijgingen.

Een eventuele rentestijging moet dan ook rekening houden met de financiële stabiliteit. Op basis van onze eigen Taylor-rule2schatten wij dat het VK renteverhogingen zou moeten beperken tot 2,4 procentpunten boven de huidige 0,5 procent – nog steeds een dramatische stap, maar een stap die de druk op de economie zou compenseren met een herstellende geloofwaardigheid van de Bank of England (zie Afb. 1).

Het verhaal is vergelijkbaar voor sommige andere ontwikkelde economieën, met name Zweden en Canada, die in beide gevallen een stijging van ongeveer 4 procentpunten moeten doorvoeren in 2023 om de financiële stabiliteit te behouden.

De centrale banken van de opkomende markten daarentegen hebben de inflatie kordaat aangepakt, waardoor ze in een sterke positie verkeren om het beleid in het komende jaar te versoepelen.

Ons model toont dat Brazilië, Rusland, Polen, Zuid-Afrika en Mexico in 2023 in staat zullen zijn om de rente te verlagen, waarbij Brazilië de ruimte heeft om zijn rente met bijna 3 procentpunten te verlagen ten opzichte van de huidige 10,75 procent [zie Afb. 2].

Kortom, een aantal centrale banken van ontwikkelde economieën zullen hard moeten werken om hun geloofwaardigheid te herstellen. De centrale banken van de opkomende markten daarentegen hebben grotendeels snel op het inflatieprobleem geanticipeerd en gereageerd. De kunst zal zijn om een verstrakkingscyclus te onderhandelen en tegelijkertijd financiële disruptie tot een minimum te beperken – jaren van opgebouwde schulden van bedrijven en huishoudens door het tijdperk van lage rente zouden nog voor problemen kunnen zorgen.

[1] Gegevens van de Bank for International Settlements, tot Q2 2021. Gegevens per 16.02.2022.

[2] We gebruiken de geavanceerde semiparametrische Taylor-rule om rekening te houden met een mogelijk veranderende reactie van de Centrale Bank op macro-economische fundamentals, afhankelijk van de toestand van de economie. In die specificatie wordt de beleidsrente bepaald als een niet-lineaire functie van onze inflatieprognoses, reële bbp-groeiprognoses en reële effectieve wisselkoersgroei.

Het Precontractuele model indien van toepassing, het document met Essentiële-informatiedocument en het Prospectus moeten worden gelezen alvorens een beleggingsbeslissing te nemen. Het Prospectus (in het Engels en het Frans), het Precontractuele model indien van toepassing, het Essentiële-informatiedocument (in het Frans en het Nederlands), evenals de laatste jaar- en halfjaarverslagen (in het Engels en het Frans) zijn gratis verkrijgbaar bij onze financiële Belgische agent CACEIS Belgium NV, 86C /b320, Havenlaan, 1000 Brussel of bij de beheermaatschappij, Pictet Asset Management (Europe) SA, 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, alsook in digitaal formaat op www.assetmanagement.pictet.

De samenvatting van de rechten van beleggers (in het Frans en Nederlands) vindt u op www.assetmanagement.pictet onder de kop "Middelen” onderaan de pagina.

De lijst van landen waar het fonds is geregistreerd is verkrijgbaar bij Pictet Asset Management (Europe) S.A., die kan beslissen om de gemaakte afspraken voor de marketing van het fonds of compartimenten van het fonds in elk gegeven land te beëeindigen.

De netto-inventariswaarden die ukunt raadplegen op www.beama.be.

Klachten- en bemiddelingsafdeling:

Voor eventuele klachten over beleggingsproducten en -diensten kunt u zich wenden tot Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg of tot de Consumentenombudsdienst, North Gate II, KoningsAlbert II-laan 8, 1000 Brussel of bij www.mediationconsommateur.be.

De ombudsdienst kanvoorstellen doen voor de oplossing van het geschil. Bij gebrek aan akkoord over de voorgesteldeoplossingen kan elke partij een beroep doen op de bevoegde rechtbanken.

Dit marketingmateriaal is uitgegeven door Pictet Asset Management (Europe) S.A. Het is niet gericht aan, noch bedoeld voor verspreiding of gebruik door een persoon of entiteit die rijksinwoner of ingezetene is van, of woonachtig of gevestigd is in een plaats, staat, land of rechtsgebied waar een dergelijke verspreiding, publicatie, beschikbaarheid of gebruik in strijd zou zijn met wet- of regelgeving.

Informatie, meningen en schattingen in dit document weerspiegelen een oordeel op de oorspronkelijke publicatiedatum en kunnen zonder voorafgaande kennisgeving worden gewijzigd. Pictet Asset Management (Europe) S.A. heeft geen maatregelen getroffen om te garanderen dat de effecten waarnaar in dit document wordt verwezen geschikt zijn voor een bepaalde belegger en op dit document mag niet worden vertrouwd ter vervanging van het uitoefenen van een onafhankelijk oordeel. De fiscale behandeling is afhankelijk van de persoonlijke situatie van elke belegger.

Vooraleer een beslissing te nemen over de belegging, wordt aan elke belegger aangeraden te controleren of deze belegging geschikt is, rekening houdend met zijn kennis en zijn ervaring op financieel vlak, zijn beleggingsdoelen en zijn financiële situatie, of specifiek raad te vragen aan een professional in de branche.

De waarde en de inkomsten van de in dit document genoemde effecten of financiële instrumenten kunnen zowel dalen als stijgen, en bijgevolg is het mogelijk dat beleggers minder terugkrijgen dan hun oorspronkelijke inleg.

Dit marketingmateriaal is niet bedoeld ter vervanging van de volledige documentatie van het fonds of van enige informatie die beleggers zouden moeten inwinnen bij hun financiële tussenpersonen met betrekking tot hun belegging in het fonds of de fondsen die in dit document worden vermeld.

Deze beleggingsrichtlijnen zijn interne richtlijnen die binnen de beperkingen van het fondsprospectus op elk moment en zonder kennisgeving kunnen worden gewijzigd. De genoemde financiële instrumenten worden slechts ter illustratie vermeld en mogen niet worden beschouwd als een direct aanbod, beleggingsaanbeveling of beleggingsadvies. Verwijzing naar specifieke effecten is geen aanbeveling om deze effecten te kopen of verkopen. De feitelijke allocaties kunnen worden gewijzigd en kunnen sinds de datum van het marketingmateriaal zijn veranderd.

Eventueel hierin vermelde indexgegevens blijven eigendom van de gegevensaanbieder. De Data Vendor Disclaimers (disclaimers van de gegevensaanbieders) zijn te raadplegen op assetmanagement.pictet, onder het kopje ‘Middelen’ onder aan de pagina.

Dit document is een publicitaire mededeling uitgegeven door Pictet Asset Management en valt niet onder enige eisen in het kader van MiFID II/MiFIR die specifiek verband houden met beleggingsonderzoek. Dit document bevat onvoldoende informatie om als basis te dienen voor een beleggingsbeslissing, en u dient er zich niet op te baseren voor een beoordeling van de verdiensten van een belegging in producten of diensten die door Pictet Asset Management worden aangeboden of gedistribueerd.

Pictet AM heeft geen rechten of licentie om de handelsmerken, logo's of afbeeldingen in dit document te reproduceren maar heeft wel het recht om het handelsmerk van entiteiten van de Pictet-groep te gebruiken. Uitsluitend ter illustratie.