ISCRIVITI ALLA NOSTRA NEWSLETTER

Ricevi gli ultimi aggiornamenti dal mondo Pictet!

Ricevi gli ultimi aggiornamenti dal mondo Pictet!

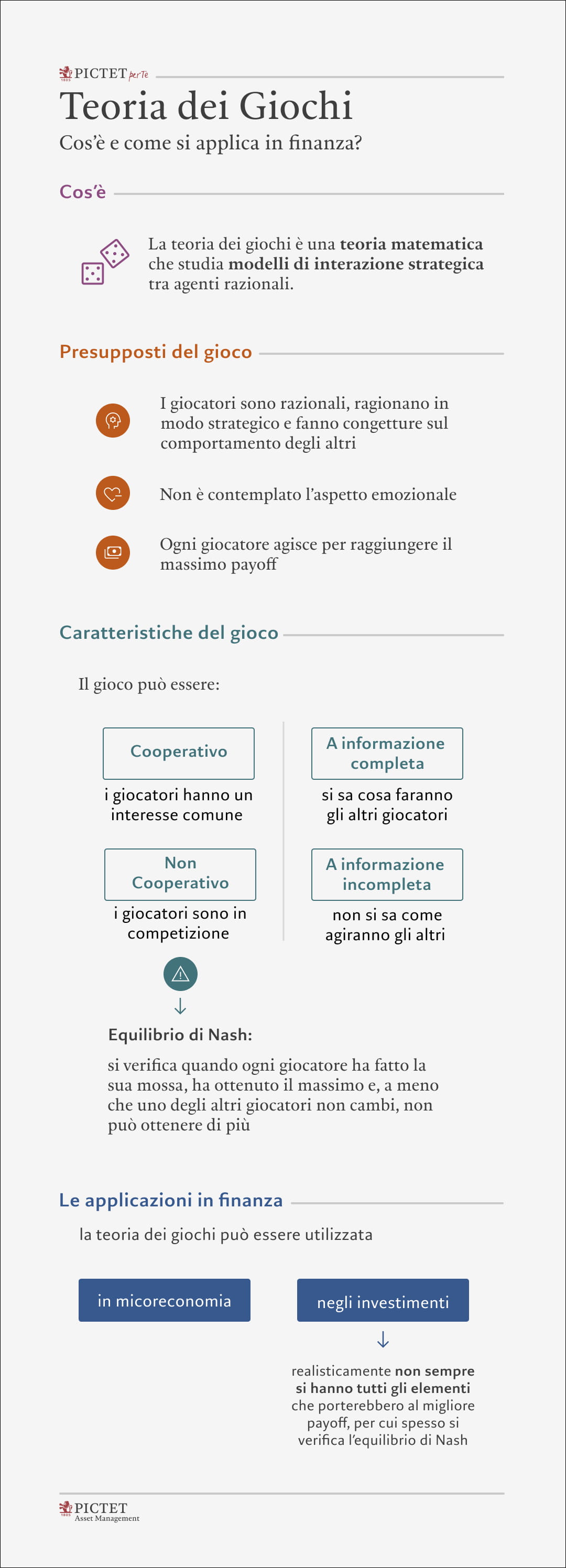

La teoria dei giochi viene applicata in ambiti e situazioni diverse, dalla politica al marketing fino alla finanza. Questa disciplina, che deve il suo nome al libro “Theory of Games and Economic Behavior” scritto nel 1944 dal matematico John von Neumann e dall’economista Oskar Morgenstern, ha fornito nuove spiegazioni sulla razionalità delle decisioni degli individui. La teoria venne poi ampliata dal lavoro del matematico John Nash, premio Nobel per l’Economia nel 1994, alla cui vita è ispirato il famoso film “A Beautiful Mind”.

La teoria dei giochi assume che gli agenti – i giocatori – siano razionali e ragionino in modo strategico, utilizzando congetture sul comportamento degli altri agenti. Il funzionamento assunto è quello di giochi come gli scacchi o il bridge, caratterizzati dalla ricerca delle scelte vincenti, provando anche ad anticipare le il pensiero dei rivali con una successione di mosse strategiche.

John von Neumann e Oskar Morgenstern hanno provato a definire in termini matematici complessi come si comportano gli individui in una dinamica che punta alla conquista di qualcosa (payoff), studiando come ogni giocatore maturi razionalmente le scelte e cerchi di massimizzare il proprio benessere tenendo conto delle azioni e delle reazioni dei rivali.

Il presupposto, quindi, è che i giocatori si comportino in maniera razionale e strategica, mentre l’aspetto emozionale non è contemplato.

Il gioco tra i partecipanti può essere cooperativo o non cooperativo:

Nei giochi non cooperativi, gli attori sono in concorrenza tra loro. Ogni giocatore segue la strategia più vantaggiosa per sé finché, a un certo punto, si delinea una situazione nella quale ciascun partecipante non ha alcun incentivo a modificare la propria strategia. Questo è quello che viene definito “equilibrio di Nash”: quando ognuno ha fatto la sua mossa, ha ottenuto il massimo per sé e, se la situazione degli avversari non cambia, non può migliorare da solo la sua situazione.

Se i giocatori decidessero invece di allontanarsi insieme dall’equilibrio di Nash, potrebbero migliorare il proprio guadagno. È quello che viene chiamato “dilemma del prigioniero”.

Secondo questo dilemma, due criminali (A e B) sono accusati di aver commesso un reato e sono messi in due celle diverse non comunicanti. Ognuno di loro può decidere di collaborare o non collaborare. Le strategie sono tre:

Il risultato migliore sarebbe quello di non confessare per entrambi, mentre l’equilibrio di Nash è evidente nella seconda opzione, in quanto è l’unica in cui si minimizza la possibile condanna indipendentemente da quello che farà l’avversario.

La teoria dei giochi può essere applicata a molti casi economici, soprattutto nella microeconomia. Ma può essere usata anche nel campo degli investimenti, nonostante in questo caso si abbia a che fare con un numero indefinito di giocatori le cui scelte non sono prevedibili né conosciute.

Facciamo l’esempio di una società in difficoltà che deve raccogliere capitali sul mercato, lanciando un’offerta di conversione delle obbligazioni in azioni. Ovviamente, diventare azionista implica un rischio maggiore rispetto a essere obbligazionista. Il giocatore ha davanti le seguenti possibilità:

In questo caso, è evidente che la soluzione migliore, quella che viene chiamata “l’ottimo di Pareto”, sarebbe che tutti gli obbligazionisti effettuassero la conversione, salvando la banca e diventandone azionisti. Se invece nessuno converte e prevale la diffidenza, siamo davanti all’equilibrio di Nash.

Per prendere la decisione giusta, dovremmo quindi riuscire ad avere un’idea il più possibile precisa di cosa intenda fare la maggior parte dei possessori di obbligazioni. In un gioco a “informazione completa” le regole del gioco e la funzione di utilità di tutti i giocatori sono conoscenza comune dei giocatori. Ma “l’informazione incompleta” è, ovviamente, più realistica. Un altro elemento importante è anche avere conoscenza delle giocate precedenti, cosa che non sempre accade.

Il presente materiale di marketing è emesso da Pictet Asset Management (Europe) S.A. Esso non è indirizzato a, e non è concepito per la distribuzione a o l’utilizzo da parte di, qualsiasi persona o entità avente cittadinanza, residenza o ubicazione in qualsiasi località, Stato, Paese o giurisdizione in cui tale distribuzione, pubblicazione, messa a disposizione o utilizzo sono in contrasto con norme di legge o regolamentari. Prima di effettuare qualsiasi investimento, è necessario leggere l’ultimo prospetto del fondo, del modello precontrattuale se applicabile, del Documento contenente le informazioni chiave, il bilancio annuale e la relazione semestrale. Questi documenti sono disponibili gratuitamente in inglese sul sito www.assetmanagement.pictet, o in forma cartacea presso Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Lussemburgo, o presso l’ufficio dell’agente locale, del distributore o dell’eventuale agente di centralizzazione del fondo.

Il Documento contenente le informazioni chiave è disponibile anche nella lingua locale di ciascun paese in cui il comparto è registrato. Il prospetto, il modello precontrattuale se applicabile, nonché il bilancio annuale e la relazione semestrale possono essere consultati anche in altre lingue. Si rimanda al sito web per le altre lingue disponibili. Solo la versione più recente di tali documenti è affidabile per prendere le decisioni d’investimento.

La sintesi dei diritti degli investitori (in inglese e nelle diverse lingue del nostro sito Web) è disponibile qui e su www.assetmanagement.pictet nella sezione "Risorse" a piè di pagina.

L’elenco dei Paesi in cui il fondo è registrato può essere ottenuto in qualsiasi momento presso Pictet Asset Management (Europe) S.A., che può decidere di risolvere gli accordi presi per la commercializzazione del fondo o di comparti del fondo in ogni singolo Paese.

Le informazioni e i dati contenuti nel presente documento non costituiscono una offerta o una sollecitazione per l’acquisto, la vendita o la sottoscrizione di titoli o altri strumenti o servizi finanziari.

Tutte le informazioni, le opinioni e le stime qui contenute riflettono un giudizio espresso al momento della pubblicazione e sono suscettibili di modifica senza preavviso. La società di gestione non ha preso alcuna misura atta a garantire che i fondi indicati nel presente documento siano adeguati per un particolare tipo di investitore. Il presente documento non deve pertanto sostituire un giudizio indipendente. Il trattamento fiscale dipende dalla situazione personale dell’investitore e può subire modifiche nel tempo. Prima di prendere qualsiasi decisione d’investimento si raccomanda all’investitore di verificarne l’appropriatezza tenendo conto in particolare della propria conoscenza ed esperienza in materia finanziaria, dei propri obiettivi d’investimento e della propria situazione finanziaria, ricorrendo ove necessario a una consulenza professionale specifica.

Il valore dei titoli o degli strumenti finanziari menzionati nel presente documento, e il reddito che ne deriva, possono tanto aumentare quanto diminuire e vi è la possibilità che l’investitore non ottenga in restituzione l’intero capitale originariamente investito.

Le presenti linee guida per gli investimenti sono linee guida interne soggette a cambiamento in qualsiasi momento e senza preavviso, nei limiti del prospetto del fondo. Gli strumenti finanziari menzionati vengono indicati unicamente per finalità illustrative e non devono essere considerati come una offerta diretta, una raccomandazione d’investimento o una consulenza per gli investimenti. Il riferimento a un titolo specifico non costituisce una raccomandazione per l'acquisto o la vendita dello stesso. Le allocazioni effettive sono soggette a cambiamenti e potrebbero essere cambiate dalla data del materiale di marketing.

Le performance del passato non sono indicative e non costituiscono una garanzia dei rendimenti futuri. I dati relativi alla performance non comprendono le commissioni e gli altri oneri addebitati al momento della sottoscrizione o del rimborso delle quote o azioni.

Tutti i dati dell’indice qui riportati restano di proprietà del Fornitore dei dati. Le Note legali del Fornitore dei dati sono disponibili su assetmanagement.pictet nella sezione "Risorse" a piè di pagina.

Il presente documento è una comunicazione di marketing emessa da Pictet Asset Management e non rientra nel campo di applicazione dei requisiti MiFID II/MiFIR specificamente collegati alla ricerca per gli investimenti. Questo materiale non contiene informazioni sufficienti per supportare una decisione d’investimento e non deve costituire la base per valutare i meriti di un investimento in qualsiasi prodotto o servizio offerto o distribuito da Pictet Asset Management.

Pictet non ha acquisito i diritti o l’autorizzazione per riprodurre i marchi commerciali, i logo o le immagini riportati in questo documento, a parte il suo diritto di utilizzare i marchi commerciali del Gruppo Pictet. Unicamente per finalità illustrative.