Wählen Sie Ihr Anlegerprofil:

Dieser Inhalt ist nur für Anleger mit folgendem Profil bestimmt: Finanzintermediär und Institutionelle Investoren und Consultants

Sind Sie ein Privatanleger?

5 Lehren, die Investoren aus dem Jahr 2023 ziehen sollten

Gegen die US-Wirtschaft zu wetten, war ein Fehler, und auf einen Aufschwung in China zu hoffen, war zu optimistisch. Chefstratege Luca Paolini lässt ein turbulentes Jahr Revue passieren.

1. Wachstum ist für Aktien wichtiger als Zinssätze

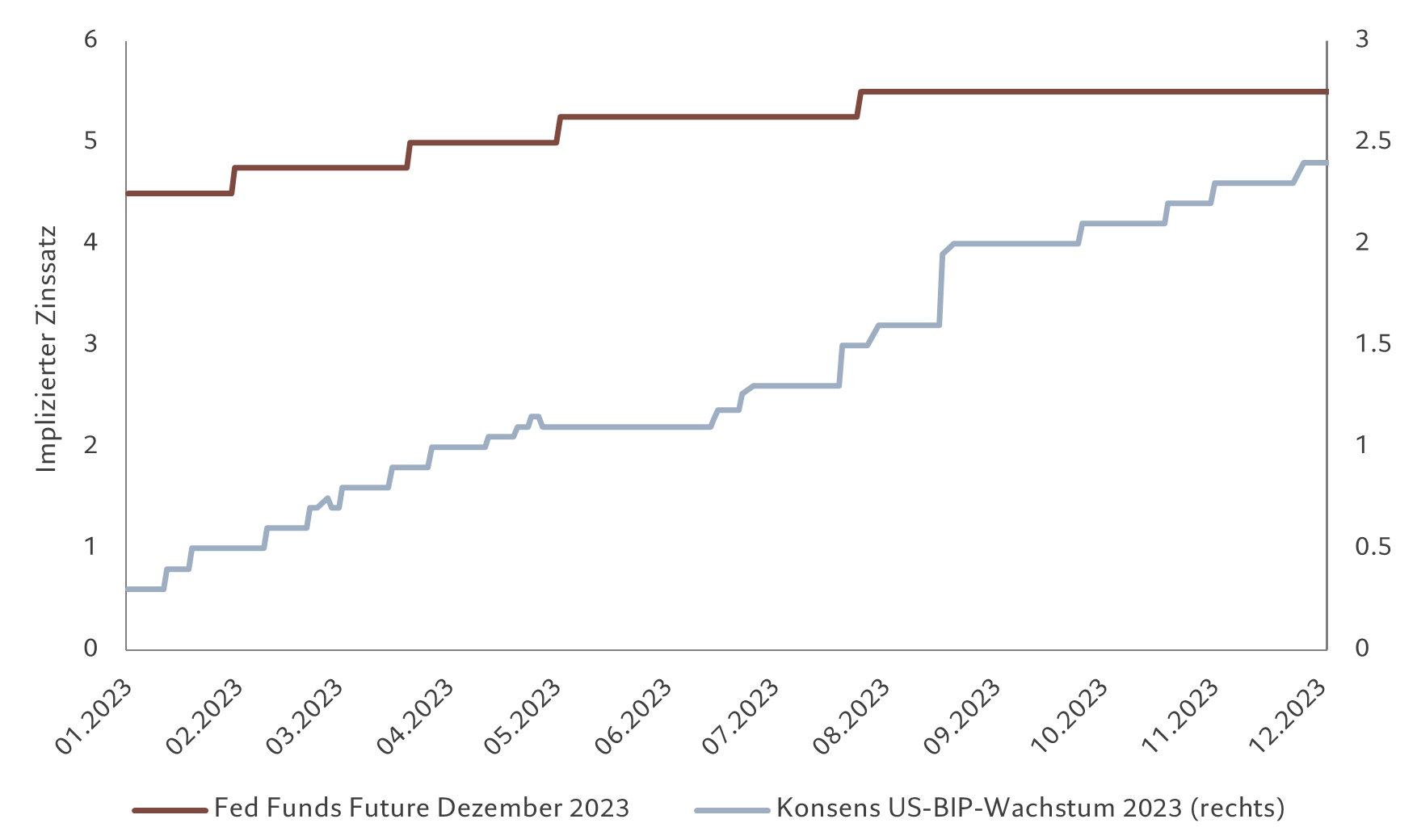

Dass die Geldpolitik der US-Notenbank der wichtigste Einflussfaktor für die Aktienmärkte ist, ist seit der Finanzkrise von 2008 allseits bekannt. Aber auch wenn Aktien nach wie vor empfindlich auf veränderte Zinserwartungen des Marktes reagieren, lässt sich die Aktienmarktrallye des Jahres 2023 nicht auf die Zurückhaltung der Fed zurückführen. Ein entscheidender Faktor war das unerwartet starke US-Wirtschaftswachstum.

Wir erinnern uns: Die Fed hat die Zinssätze im vergangenen Jahr viermal – um insgesamt 100 Basispunkte – erhöht. Dieser Zinsanhebungskurs war viel aggressiver als vom Konsens zu Jahresbeginn prognostiziert, der von nur zwei Zinserhöhungen ausging, gefolgt von zwei Zinssenkungen Ende 2023. Warum ist die US-Notenbank so aggressiv vorgegangen? Sie reagierte damit auf die deutlich stärkere Wirtschaftsleistung in den USA. Das Wachstum des US-BIP wird in diesem Jahr voraussichtlich 2,4% betragen, während die Ökonomen vor 12 Monaten noch mit einem Anstieg von 0,3% gerechnet hatten.

Auf Jahresbasis ist der US Economic Surprise Index so hoch wie seit zwei Jahrzehnten nicht mehr, ausser unmittelbar nach Covid. Natürlich hat der Rückgang der Inflation Aktien Auftrieb gegeben, aber dieser Rückgang war weniger stark als vor einem Jahr erwartet. Zweifelsohne war es die unerwartete Widerstandskraft der US-Wirtschaft, die Risikoanlagen im Jahr 2023 beflügelte.

Quelle: Refinitiv, Bloomberg, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 03.01.2023–29.12.2023.

2. Die Inflation war tatsächlich „vorübergehend“ – aber es ist noch zu früh, den Sieg zu verkünden

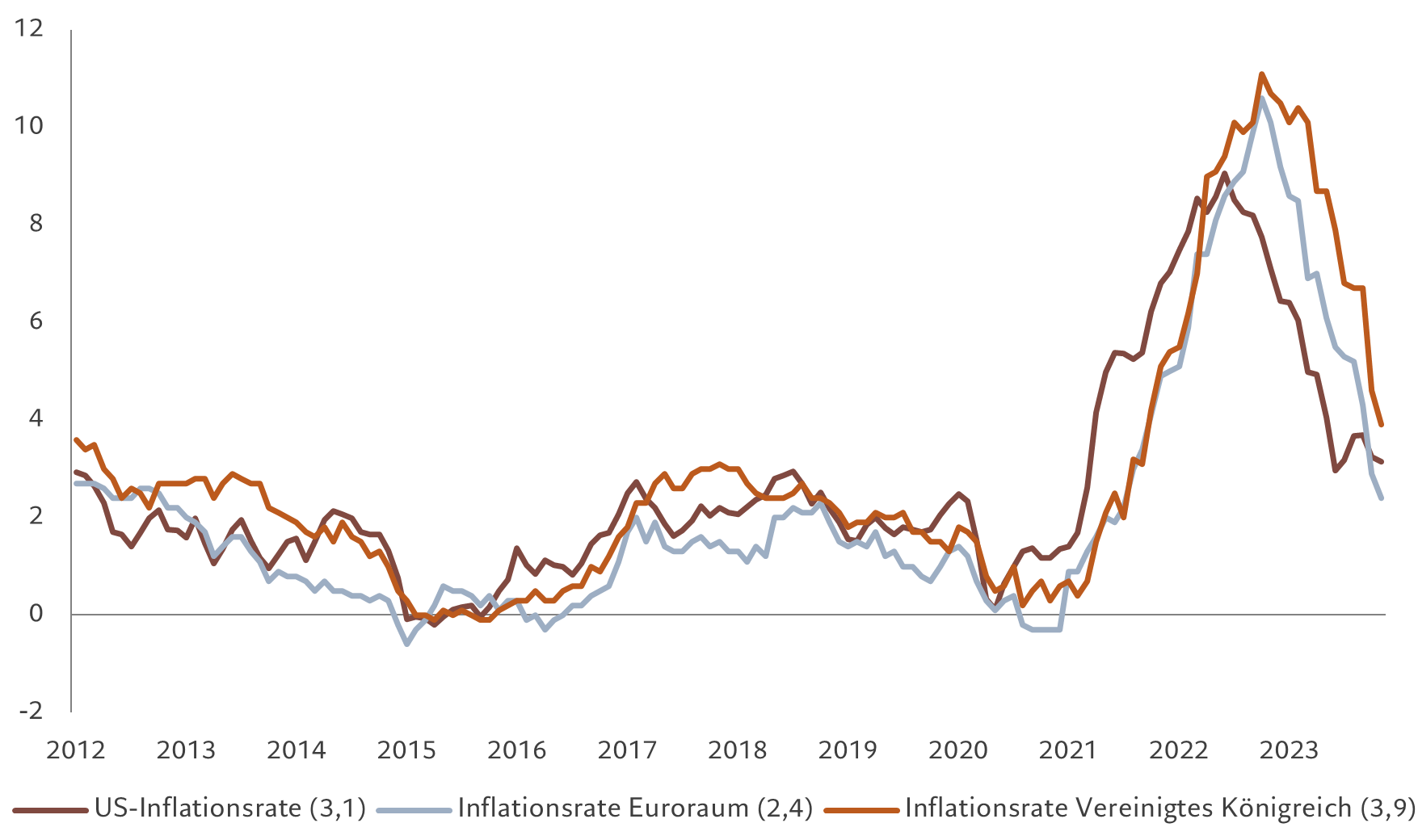

Die Inflation in den Industrieländern erreichte im Jahr 2022 einen Höchststand von rund 10% oder knapp darüber, weil es neben dem Anstieg der Konsumausgaben nach Covid auch noch zu Versorgungsengpässen in vielen Branchen kam.

Anfang 2023 ging der Konsens davon aus, dass die Inflation längere Zeit hoch bleiben würde, und die Zentralbanken wurden damals verspottet, weil sie die Inflation als „vorübergehend“ bezeichneten.

Wie sich herausstellte, war 2023 das Jahr, in dem die Zentralbanken ihre Glaubwürdigkeit in puncto Inflationsbekämpfung wiederherstellten. Eine weitere Anhebung der Zinssätze wurde mit einem raschen Rückgang der Inflation belohnt.

Die Inflation in den Industrieländern geht jetzt in gleichem Tempo – und in einigen Fällen sogar noch schneller – zurück wie bei ihrem Anstieg in den Jahren 2021–2022, wobei der Anstieg der Preise für Waren im Wesentlichen unverändert bleibt. In den USA nähert sich die Gesamt- und Kerninflation im Jahresvergleich der Marke von 3%, und in Europa geben diese beiden Messgrössen sogar noch stärker nach.

Aber es ist noch nicht alles ausgestanden. Die Inflationsraten liegen immer noch über den Zielvorgaben der Zentralbanken, die Dienstleistungsinflation hält sich hartnäckiger als erwartet, die Transportkosten steigen und die Preiserwartungen der Unternehmen sind nicht mehr rückläufig. Unsere Modelle deuten darauf hin, dass der Disinflationstrend in den kommenden Monaten pausieren oder zum Stillstand kommen wird.

Mit anderen Worten: Seien Sie wachsam, denn die Inflation könnte uns noch einen Strich durch die Rechnung machen.

Quelle: Refinitiv, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 15.01.2012–15.11.2023.

3. Chinas Probleme sind langfristiger Natur und nicht zyklisch, aber es gibt Lichtblicke

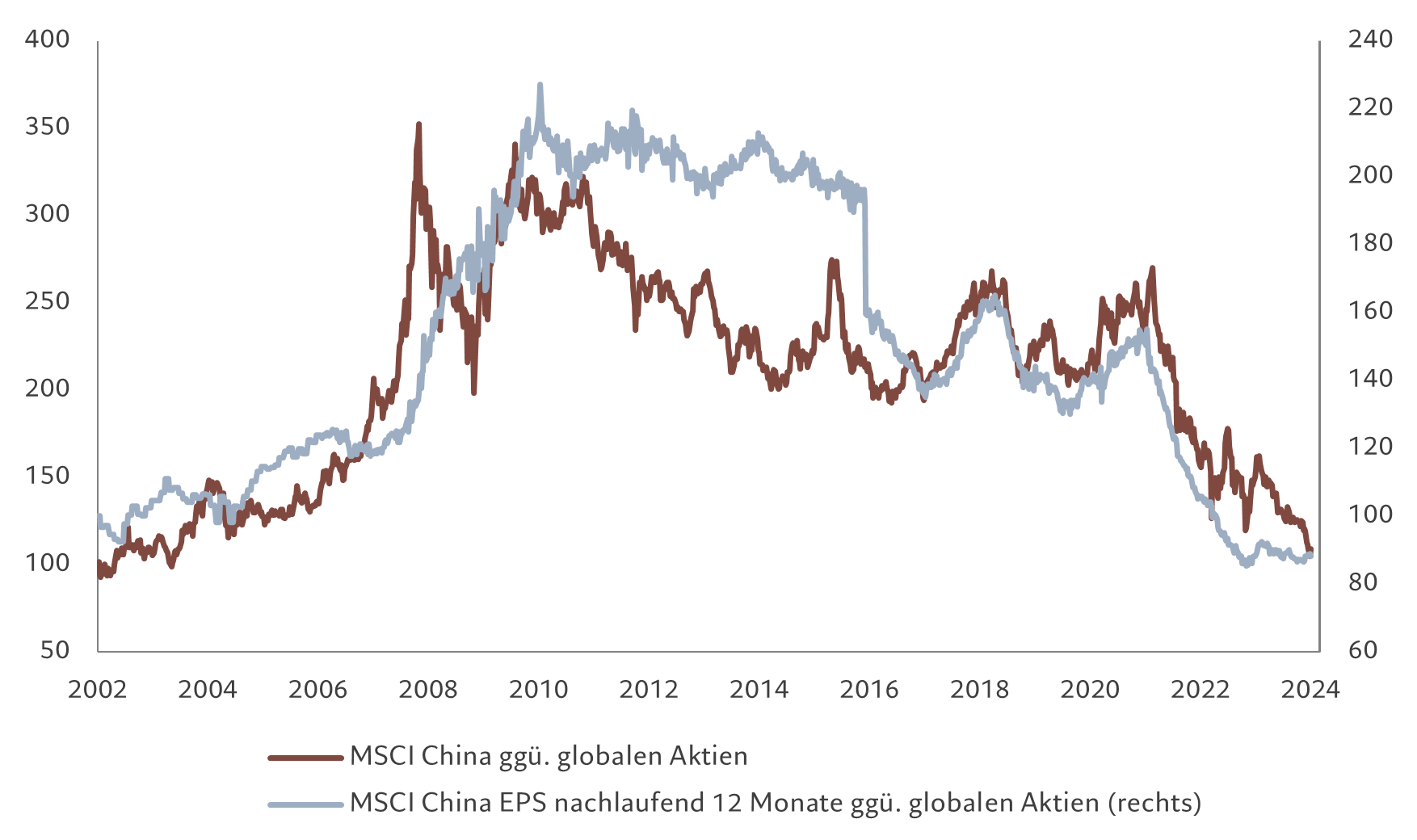

Die wirtschaftliche Erholung Chinas nach Covid war wenig überzeugend: Das reale BIP-Wachstum für 2023 liegt lediglich bei rund 5%.

Für Investoren in chinesischen Aktien war das Ergebnis dementsprechend enttäuschend. Chinesische Aktien büssten im vergangenen Jahr 11% ein und lagen damit 33 Prozentpunkte hinter dem MSCI World Index zurück.

Seit ihrem Höchststand gegenüber globalen Aktien im Februar 2021 haben chinesische Aktien im Vergleich zum MSCI World Index in US-Dollar kumuliert 60% verloren und sind auf den Stand von 2002 zurückgefallen, als China gerade der Welthandelsorganisation beigetreten war.

Bären haben gute Argumente.

Die chinesische Wirtschaft leidet unter einer milden Form der Schuldendeflation, ausgelöst durch den Zusammenbruch des Immobiliensektors und das Ausbleiben einer angemessenen geld- und fiskalpolitischen Reaktion. Auch durch die unberechenbare Regulierungspolitik in den wichtigsten Industriezweigen wird das wirtschaftliche Umfeld eingetrübt. Der Internationale Währungsfonds prognostiziert, dass das jährliche BIP-Wachstum Chinas aufgrund der schwachen Produktivität und der Alterung der Bevölkerung bis 2028 nach und nach auf etwa 3,5% zurückgehen wird.

Allerdings gibt es auch Lichtblicke, nicht zuletzt die chinesische Technologie- und Automobilbranche.

Der chinesische Kommunikationsriese Huawei hat kürzlich überraschend ein topmodernes High-Tech-Smartphone vorgestellt. Besonders beeindruckend ist, dass das neue Mobiltelefon mit in China hergestellten Komponenten ausgestattet ist und einen fortschrittlichen Halbleiter enthält, der den Angaben zufolge von der Semiconductor Manufacturing International Corp. in Shanghai hergestellt wird. Das ist keine Selbstverständlichkeit für ein Unternehmen, das nach wie vor durch die US-Sanktionen ausgebremst wird.

Inzwischen hat das chinesische Unternehmen BYD den US-Konkurrenten Tesla überholt und ist nun der weltweit grösste Anbieter von Elektrofahrzeugen. Was lernen Investoren daraus? Schreiben Sie China nicht ab.

Quelle: Refinitiv, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 01.01.2002–02.01.2024.

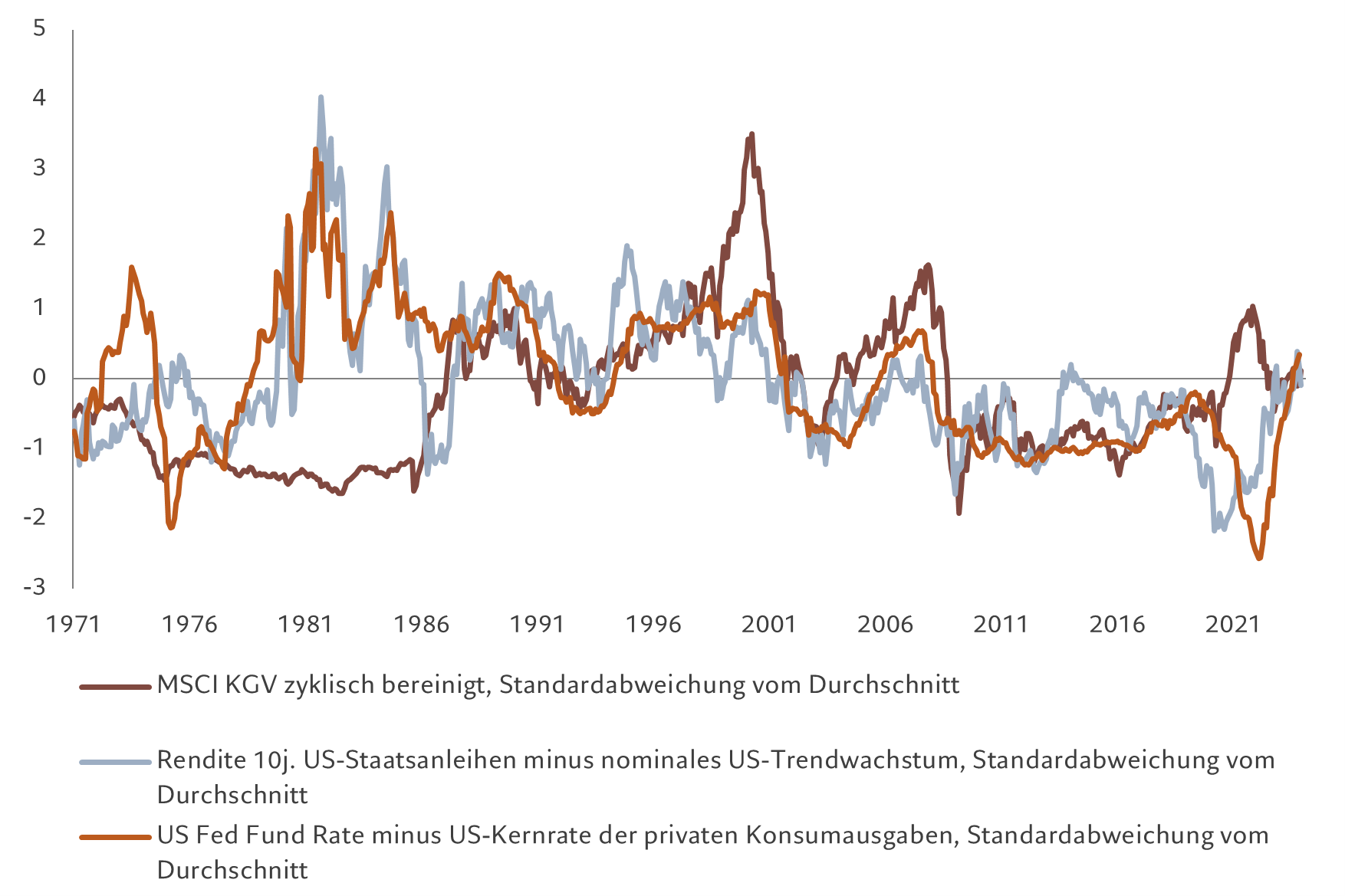

4. Bewertung auf lange Sicht von Bedeutung

Die beispiellosen geld- und fiskalpolitischen Massnahmen, die als Reaktion auf die Covid-19-Pandemie ergriffen wurden, führten zu einem drastischen Rückgang der Risikoprämien in allen Anlageklassen. Die Bewertungen von US-Aktien erreichten Ende 2020 mit einem KGV von 23 ihren höchsten Stand – ein Niveau wie zuletzt 1999 kurz vor dem Tech-Crash. Die Renditen 10-jähriger US-Staatsanleihen dagegen fielen auf ein Rekordtief von 0,5%. Viele Anleger dachten, die US-Zinssätze würden auf ewig bei 0% liegen. Doch die Bedingungen sollten sich schnell ändern. Ein Inflationsschub löste eine aggressive geldpolitische Straffung aus, die zu einem raschen Ende der Finanzrepression führte und die Zinssätze auf ein Niveau katapultierte, das mehr oder weniger dem nominalen BIP-Trendwachstum entsprach. Die Bewertungen der meisten Anlageklassen sind zu ihren historischen Bandbreiten zurückgekehrt. Globale Aktien werden mit einem zukunftsgerichteten KGV von 16 gehandelt, während globale Staatsanleihen derzeit mit 3% rentieren. Die Rückkehr zum Mittelwert ist eindeutig immer noch eine starke Kraft an den Finanzmärkten, und die Bewertung ist auf lange Sicht weiterhin von grosser Bedeutung.

Quelle: Refinitiv, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 08.01.1971–08.12.2023.

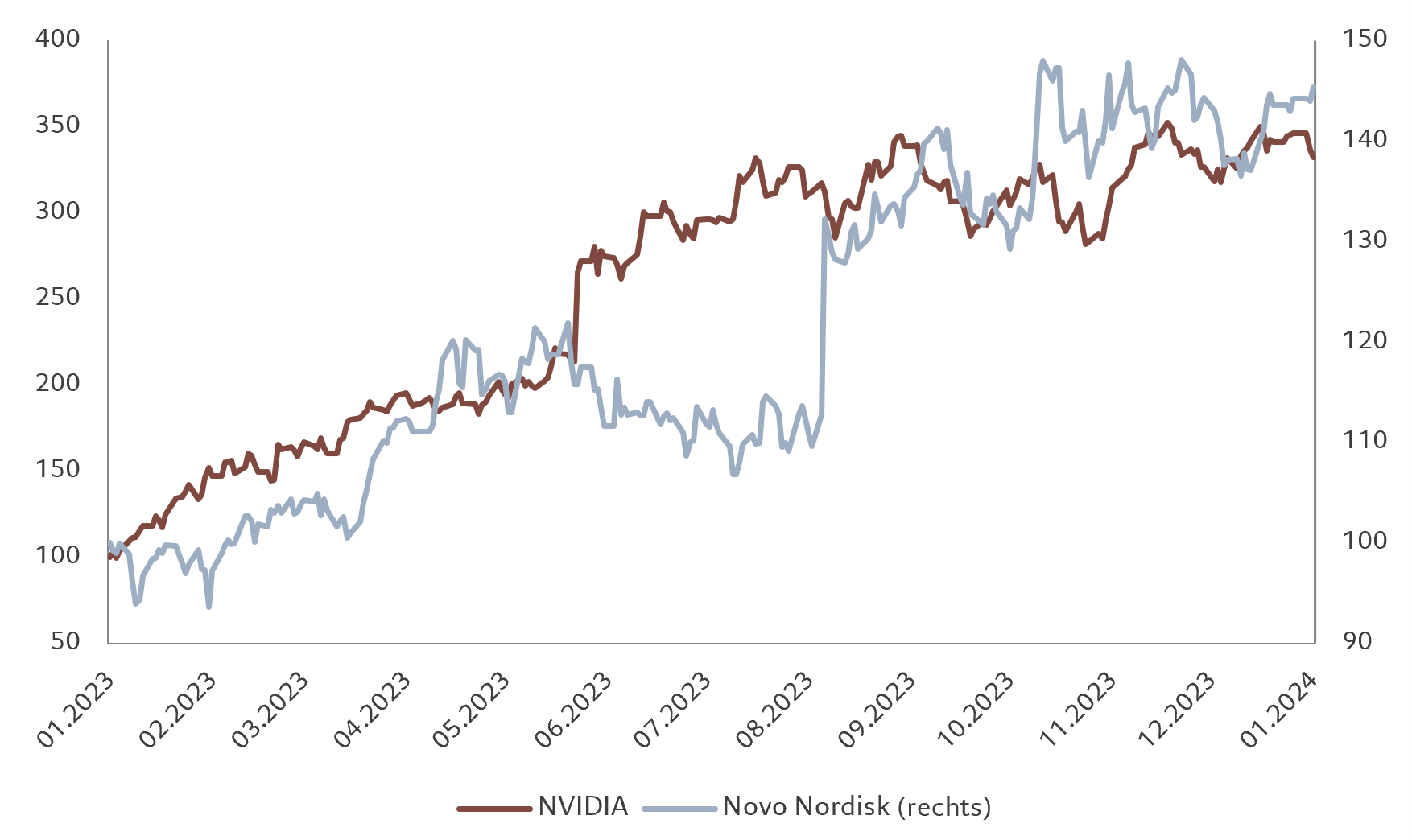

5. Bei der Alpha-Generierung sind Themen wichtiger als Sektoren

Die Aktien von Novo Nordisk legten im Jahr 2023 um 50 Prozent zu, sodass das Unternehmen nun das wertvollste in Europa ist und fast 3% des MSCI Europe Index ausmacht. Der entscheidende Wendepunkt für das Unternehmen war eine Studie, die belegte, dass sein Adipositas-Blockbuster Wegovy auch das Risiko von Herzinfarkten und Schlaganfällen senkt. Die Lehre hieraus: Investoren sollten sich bei ihrer strategischen Allokation auf langfristige Themen konzentrieren und nicht auf Sektoren. Aber auch innerhalb der langfristigen Themen ist es entscheidend, die Gewinner zu finden, um überdurchschnittliche Renditen zu erzielen.

Quelle: Refinitiv Datastream, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 03.01.2023–03.01.2024.

Diese Marketingunterlage wird von Pictet Asset Management (Europe) S.A. herausgegeben. Sie ist nicht für die Verteilung an oder die Verwendung durch Personen oder Einheiten bestimmt, die die Staatsangehörigkeit oder den Wohn- oder Geschäftssitz oder das Domizil in einem Ort, Staat, Land oder Gerichtskreis haben, in denen eine solche Verteilung, Veröffentlichung, Bereitstellung oder Verwendung gegen Gesetze oder andere Bestimmungen verstößt. Vor Tätigung einer Anlage müssen die jeweils neueste Version des Fondsprospekts, der vorvertraglichen Informationen (falls zutreffend), des Basisinformationsblatts und des Jahres- und Halbjahresberichts gelesen werden.

Diese Unterlagen sind auf Englisch kostenlos unter www.assetmanagement.pictet oder auf Papier bei Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, oder in der Geschäftsstelle des Lokalvertreters, Vertriebsträgers oder gegebenenfalls des Zentralvertreters des Fonds erhältlich.

Das Basisinformationsblatt liegt auch in der lokalen Sprache des jeweiligen Landes auf, in dem der Teilfonds zugelassen ist. Der Prospekt, die vorvertraglichen Informationen falls zutreffend, und der Jahres- und Halbjahresbericht können auch in anderen Sprachen vorliegen. Bitte prüfen Sie auf der Website nach, welche weiteren Sprachen verfügbar sind. Nur die jeweils neuste Fassung dieser Unterlagen kann als Basis für Anlageentscheidungen dienen.

Die Zusammenfassung der Anlegerrechte (in Englisch und in den verschiedenen Sprachen unserer Website) finden Sie hier und auf www.assetmanagement.pictet unter der Rubrik “Ressourcen“ am Ende der Seite.

Die Liste der Länder, in denen der Fonds zugelassen ist, ist jederzeit bei Pictet Asset Management (Europe) S.A. erhältlich, die jederzeit beschließen kann, die Vermarktung des Fonds oder der Teilfonds des Fonds in einem bestimmten Land zu beenden.

Die im vorliegenden Dokument enthaltenen Informationen und Daten stellen in keinem Fall ein Kauf- oder Verkaufsangebot oder eine Aufforderung zur Zeichnung von Wertpapieren oder Finanzinstrumenten oder Finanzdienstleistungen dar.

Im Übrigen spiegeln die hier wiedergegebenen Informationen, Meinungen und Schätzungen eine Beurteilung zum Veröffentlichungsdatum wider und können ohne besondere Benachrichtigung geändert werden. Verwaltungsgesellschaft bietet keinerlei Gewähr, dass die in dieser Marketing-Unterlage erwähnten Wertpapiere sich für einen bestimmten Investor eignen. Diese Unterlage kann nicht als Ersatz einer unabhängigen Beurteilung dienen. Die steuerliche Behandlung hängt von der Situation der einzelnen Investoren ab und kann sich im Laufe der Zeit ändern. Jeder Anleger sollte unter Berücksichtigung seiner Anlageziele und seiner finanziellen Lage vor jeder Anlageentscheidung prüfen, ob die Anlage für ihn geeignet ist und er über ausreichende Finanzkenntnisse und Erfahrung dafür verfügt oder ob eine professionelle Beratung erforderlich ist.

Der Wert und die Erträge der in dieser Unterlage erwähnten Wertpapiere und Finanzinstrumente können sinken oder steigen. Folglich laufen Anleger die Gefahr, dass sie weniger zurück erhalten, als sie ursprünglich investiert haben.

Diese Anlagerichtlinien sind interne Festlegungen, die jederzeit und ohne vorherige Ankündigung in den Grenzen des Fondsprospekts geändert werden können. Die genannten Finanzinstrumente werden nur zu Illustrationszwecken herangezogen und verstehen sich weder als direktes Angebot noch als Anlageempfehlung oder -beratung. Der Hinweis auf ein bestimmtes Wertpapier stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die effektiven Allokationen unterliegen Änderungen und könnten sich seit dem Datum des Marketingmaterials geändert haben.

In der Vergangenheit erzielte Resultate geben keine zuverlässigen Anhaltspunkte über die zukünftige Entwicklung. Bei der Zeichnung oder Rücknahme belastete Provisionen/Kommissionen und Gebühren sind nicht in der Performance enthalten.

Sämtliche hier erwähnten Indexdaten bleiben Eigentum des Datenanbieters. Die Haftungsausschlüsse der Datenanbieter (Data Vendor Disclaimers) finden Sie auf assetmanagement.pictet unter „Wissenswertes“ im Fußzeilenbereich der Internetseite.

Diese Unterlage ist eine von Pictet Asset Management herausgegebene Marketing-Mitteilung und liegt ausserhalb des Anwendungsbereichs der MiFID-II- bzw. MiFIR-Anforderungen zur Wertpapieranalyse. Sie enthält nicht ausreichend Informationen, um als Grundlage für Anlageentscheidungen oder für die Einschätzung der Vorteile einer Anlage in von Pictet Asset Management angebotenen bzw. vertriebenen Produkten oder Dienstleistungen zu dienen.

Pictet AM hat weder die Rechte noch die Lizenz zur Wiedergabe der Handelsmarken, Logos oder Bilder erworben, die in diesem Dokument dargestellt sind, aber sie hat das Recht, Handelsmarken aller Gesellschaften der Pictet-Gruppe zu verwenden. Nur zu Illustrationszwecken.