Secular Outlook 2023

Die Erwirtschaftung einstelliger Jahresrenditen aus einem diversifizierten Portfolio könnte sich in den nächsten fünf Jahren als ungewöhnlich schwierig erweisen, vor allem aufgrund der volatilen Inflation und stärkerer staatlicher Intervention.

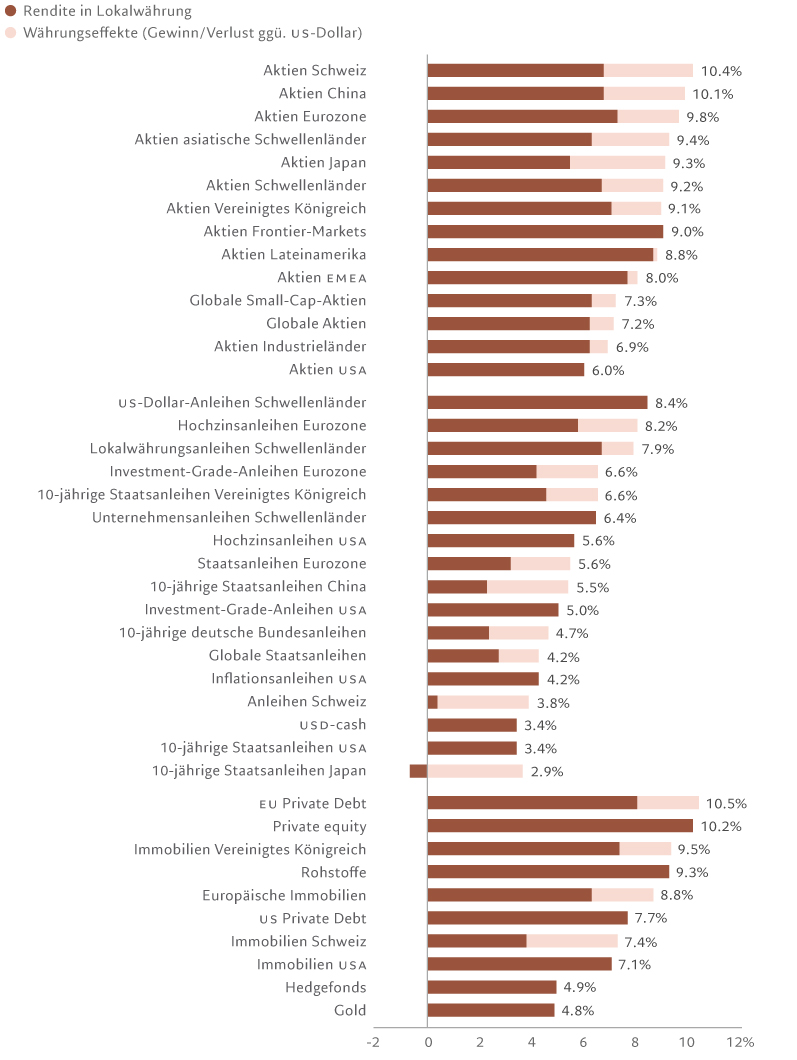

1. Übersicht: Renditeprognosen für die nächsten 5 Jahre

Die Anlagestrategien müssen in den nächsten fünf Jahren stark angepasst werden. Dafür gibt es mehrere Gründe: Das Wirtschaftswachstum wird für den Rest dieses Jahrzehnts unter dem Durchschnitt verharren, da die Inflation – auch wenn sie zurückgeht – wahrscheinlich immer noch ungewöhnlich volatil sein wird. Stärkere staatliche Eingriffe in die Wirtschaft – in Branchen wie Cleantech, Halbleiter und Verteidigung – werden nicht nur die öffentliche Schuldenlast erhöhen, sondern könnten auch das Risiko politischer Fehler und einer falschen Kapitalallokation erhöhen.

Der Gegenwind wird an vielen Stellen stärker, wenn die Auswirkungen der schwachen Produktivität, des Arbeitskräftemangels und strafferer Finanzierungsbedingungen stärker zutage treten. Agilen Investoren und solchen, die bereit sind, sich jenseits des traditionellen Industrieländeruniversums zu betätigen, bieten sich nach wie vor potenziell lohnende Chancen.

|

Chancen

|

Bedrohungen

|

2. Langfristige Trends

Stärkere staatliche Intervention

Die Covid-Pandemie und der Ukraine-Krieg haben die Regierungen gelehrt, dass sie der inneren Resilienz und nationalen Verteidigung eine hohe Priorität einräumen müssen.

Die neu entflammte geopolitische Rivalität wird den globalen Handel neu ordnen. Branchen, die am meisten staatlich subventioniert werden – wie Halbleiter, grüne Technologie, Cybersicherheit und Verteidigung – dürften in eine rosige Zukunft blicken.

Das Gesamtbild zeigt jedoch erhöhte Risiken für Investoren. Die Wahrscheinlichkeit politischer Fehler wird zunehmen, wenn Regierungen und Regulierungsbehörden in die Steuerung ihrer Volkswirtschaften eingreifen.

Die Inflation wird sinken, aber auch volatiler sein

Wir gehen davon aus, dass die Inflation in den nächsten fünf Jahren wieder auf ein Niveau zurückgeht, das sich mit den Zielen der Zentralbanken deckt. Das hat aber seinen Preis: Die Inflationsrate wird deutlich volatiler sein.

Die Renditen traditioneller Portfolios werden geringer sein. Infolgedessen werden die Volkswirtschaften unter ihrem langfristigen Trend wachsen, und auch die Renditen traditioneller ausgewogener Portfolios werden unter dem historischen Durchschnitt liegen.

Arbeitskräfte werden knapp

Das Altern der Bevölkerung und die Umstellung auf flexible Arbeitsformen verschärfen überall auf der Welt den Arbeitskräftemangel. Dadurch wird jetzt schon die Produktivität gebremst und das langfristige Wachstumspotenzial der Weltwirtschaft beschnitten. Das Schrumpfen der Bevölkerung in China macht die Lage noch schlimmer.

Daher wird Automatisierung immer dringlicher.

Wenn eine längere wirtschaftliche Stagnation verhindert werden soll, muss noch stärker auf Automatisierung und maschinelles Lernen gesetzt werden, um die Produktivität zu steigern.

Aber technologischer Wandel ist ein langer, komplizierter Prozess.

Diese Marketingunterlage wird von Pictet Asset Management (Europe) S.A. herausgegeben. Sie ist nicht für die Verteilung an oder die Verwendung durch Personen oder Einheiten bestimmt, die die Staatsangehörigkeit oder den Wohn- oder Geschäftssitz oder das Domizil in einem Ort, Staat, Land oder Gerichtskreis haben, in denen eine solche Verteilung, Veröffentlichung, Bereitstellung oder Verwendung gegen Gesetze oder andere Bestimmungen verstößt. Vor Tätigung einer Anlage müssen die jeweils neueste Version des Fondsprospekts, der vorvertraglichen Informationen (falls zutreffend), des Basisinformationsblatts und des Jahres- und Halbjahresberichts gelesen werden.

Diese Unterlagen sind auf Englisch kostenlos unter www.assetmanagement.pictet oder auf Papier bei Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, oder in der Geschäftsstelle des Lokalvertreters, Vertriebsträgers oder gegebenenfalls des Zentralvertreters des Fonds erhältlich.

Das Basisinformationsblatt liegt auch in der lokalen Sprache des jeweiligen Landes auf, in dem der Teilfonds zugelassen ist. Der Prospekt, die vorvertraglichen Informationen falls zutreffend, und der Jahres- und Halbjahresbericht können auch in anderen Sprachen vorliegen. Bitte prüfen Sie auf der Website nach, welche weiteren Sprachen verfügbar sind. Nur die jeweils neuste Fassung dieser Unterlagen kann als Basis für Anlageentscheidungen dienen.

Die Zusammenfassung der Anlegerrechte (in Englisch und in den verschiedenen Sprachen unserer Website) finden Sie hier und auf www.assetmanagement.pictet unter der Rubrik “Ressourcen“ am Ende der Seite.

Die Liste der Länder, in denen der Fonds zugelassen ist, ist jederzeit bei Pictet Asset Management (Europe) S.A. erhältlich, die jederzeit beschließen kann, die Vermarktung des Fonds oder der Teilfonds des Fonds in einem bestimmten Land zu beenden.

Die im vorliegenden Dokument enthaltenen Informationen und Daten stellen in keinem Fall ein Kauf- oder Verkaufsangebot oder eine Aufforderung zur Zeichnung von Wertpapieren oder Finanzinstrumenten oder Finanzdienstleistungen dar.

Im Übrigen spiegeln die hier wiedergegebenen Informationen, Meinungen und Schätzungen eine Beurteilung zum Veröffentlichungsdatum wider und können ohne besondere Benachrichtigung geändert werden. Verwaltungsgesellschaft bietet keinerlei Gewähr, dass die in dieser Marketing-Unterlage erwähnten Wertpapiere sich für einen bestimmten Investor eignen. Diese Unterlage kann nicht als Ersatz einer unabhängigen Beurteilung dienen. Die steuerliche Behandlung hängt von der Situation der einzelnen Investoren ab und kann sich im Laufe der Zeit ändern. Jeder Anleger sollte unter Berücksichtigung seiner Anlageziele und seiner finanziellen Lage vor jeder Anlageentscheidung prüfen, ob die Anlage für ihn geeignet ist und er über ausreichende Finanzkenntnisse und Erfahrung dafür verfügt oder ob eine professionelle Beratung erforderlich ist.

Der Wert und die Erträge der in dieser Unterlage erwähnten Wertpapiere und Finanzinstrumente können sinken oder steigen. Folglich laufen Anleger die Gefahr, dass sie weniger zurück erhalten, als sie ursprünglich investiert haben.

Diese Anlagerichtlinien sind interne Festlegungen, die jederzeit und ohne vorherige Ankündigung in den Grenzen des Fondsprospekts geändert werden können. Die genannten Finanzinstrumente werden nur zu Illustrationszwecken herangezogen und verstehen sich weder als direktes Angebot noch als Anlageempfehlung oder -beratung. Der Hinweis auf ein bestimmtes Wertpapier stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die effektiven Allokationen unterliegen Änderungen und könnten sich seit dem Datum des Marketingmaterials geändert haben.

In der Vergangenheit erzielte Resultate geben keine zuverlässigen Anhaltspunkte über die zukünftige Entwicklung. Bei der Zeichnung oder Rücknahme belastete Provisionen/Kommissionen und Gebühren sind nicht in der Performance enthalten.

Sämtliche hier erwähnten Indexdaten bleiben Eigentum des Datenanbieters. Die Haftungsausschlüsse der Datenanbieter (Data Vendor Disclaimers) finden Sie auf assetmanagement.pictet unter „Wissenswertes“ im Fußzeilenbereich der Internetseite.

Diese Unterlage ist eine von Pictet Asset Management herausgegebene Marketing-Mitteilung und liegt ausserhalb des Anwendungsbereichs der MiFID-II- bzw. MiFIR-Anforderungen zur Wertpapieranalyse. Sie enthält nicht ausreichend Informationen, um als Grundlage für Anlageentscheidungen oder für die Einschätzung der Vorteile einer Anlage in von Pictet Asset Management angebotenen bzw. vertriebenen Produkten oder Dienstleistungen zu dienen.

Pictet AM hat weder die Rechte noch die Lizenz zur Wiedergabe der Handelsmarken, Logos oder Bilder erworben, die in diesem Dokument dargestellt sind, aber sie hat das Recht, Handelsmarken aller Gesellschaften der Pictet-Gruppe zu verwenden. Nur zu Illustrationszwecken.