Wählen Sie Ihr Anlegerprofil:

Dieser Inhalt ist nur für Anleger mit folgendem Profil bestimmt: Finanzintermediär und Institutionelle Investoren und Consultants

Sind Sie ein Privatanleger?

Hochzinsanleihen als moderne Anlageform

Der sich entwickelnde Markt für europäische Hochzinsanleihen bietet ertragsorientierten Anlegern neue Möglichkeiten – ohne dass sie hohe Risiken eingehen müssen.

Europäische Anleger stehen vor einem Dilemma: Auf der einen Seite müssen sie ihre Portfolios angesichts des mageren Wirtschaftswachstums, des anhaltenden handelspolitischen Säbelrasselns und des zunehmenden Populismus schützen, auf der anderen Seite wird das Angebot defensiver ertragsgenerierender Anlagen immer kleiner, vor allem an den Märkten für europäische Staats- und High-Grade-Anleihen. Trotz Beendigung der quantitativen Lockerung durch die Europäische Zentralbank bewegen sich die Renditen von Staatsanleihen und anderen festverzinslichen Wertpapieren mit hohem Rating um Null bzw. sogar im negativen Bereich, wenn man die Inflation berücksichtigt.

Die Frage ist, wie können Anleger genügend Einkommen erzielen, ohne ein zu grosses Risiko eingehen zu müssen? Europäische kurzlaufende Hochzinsanleihen fallen einem vielleicht nicht als erstes ein, aber wir finden, im aktuellen Klima ist diese Option nicht die schlechteste. Und dafür gibt es mehrere Gründe.

Starke Fundamentaldaten

Die Qualität des Markts für europäische Hochzinsanleihen hat sich in den vergangenen zehn Jahren erheblich verbessert. Die Anlageklasse ist liquide und vielfältig geworden, die Unternehmen stammen aus unterschiedlichsten Branchen. Heute bestehen rund 71% des Universums aus Anleihen mit BB-Rating – gerade mal eine Stufe unter Investment-Grade. Im Dezember 2008 waren es nur 54%.

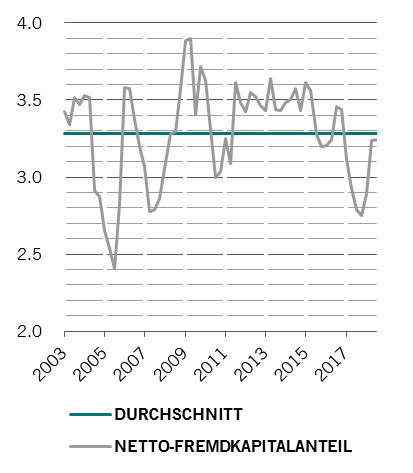

Europäische Nicht-Investment-Grade-Unternehmen waren seit der Krise 2008 im Allgemeinen sehr zurückhaltend mit der Aufnahme von Fremdkapital. Mit gerade mal dem 3,2fachen des EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) liegt ihr Netto-Fremdkapitalanteil unter dem 15-Jahres-Durchschnitt (siehe Abbildung). Auch andere Verschuldungskennzahlen wie der freie Cashflow im Verhältnis zur Verschuldung sowie die Zinsdeckung haben sich gegenüber früher verbessert.

Zudem liegen die Ausfallraten bei Emittenten europäischer Hochzinsanleihen bei nur 1,5% (während der Finanzkrise waren es 13%) und dürften auch im kommenden Jahr niedrig bleiben.1

Sollte es eine Rezession geben, werden die Unternehmen natürlich Probleme haben, ihre Schulden zu refinanzieren, und die Ausfallraten werden nach oben gehen. Der Schaden dürfte sich aber in Grenzen halten, weil viele Emittenten europäischer Hochzinsanleihen den Grossteil ihrer kurzfristigen Schulden bereits refinanziert haben. Dadurch verlagert sich die „Maturity Wall“ – also der Zeitpunkt, zu dem die meisten Anleihen zurückgezahlt oder refinanziert werden müssen – bis ins Jahr 2022.

Zudem hat die Wahrscheinlichkeit, dass es zu einer Rezession kommt, aufgrund der jüngsten Zentralbankmassnahmen abgenommen. Die US-Notenbank hat eine Zinspause signalisiert. Die EZB hat zugesagt, ihre Leitzinsen bis 2020 nicht anzuheben, und ein neues GLRG-Programm zur Förderung der Vergabe von Bankkrediten an Unternehmen in der Eurozone aufgelegt.

Optimalzustand

Das Zusammenspiel von niedrigen Zinssätzen und langsamem, aber stetigem Wirtschaftswachstum ist im Allgemeinen positiv für die Märkte für Hochzinsanleihen.

Indem sich die Anleger insbesondere auf kürzer laufende Anleihen konzentrieren, können sie sich höhere Erträge sichern, ohne die normalerweise mit dieser Anlageklasse verbundene Volatilität.

Die Investition in Nicht-Investment-Grade-Anleihen mit kürzerer Laufzeit hat sich als Strategie bewährt – sowohl während der Marktturbulenzen Ende letzten Jahres als auch langfristig.

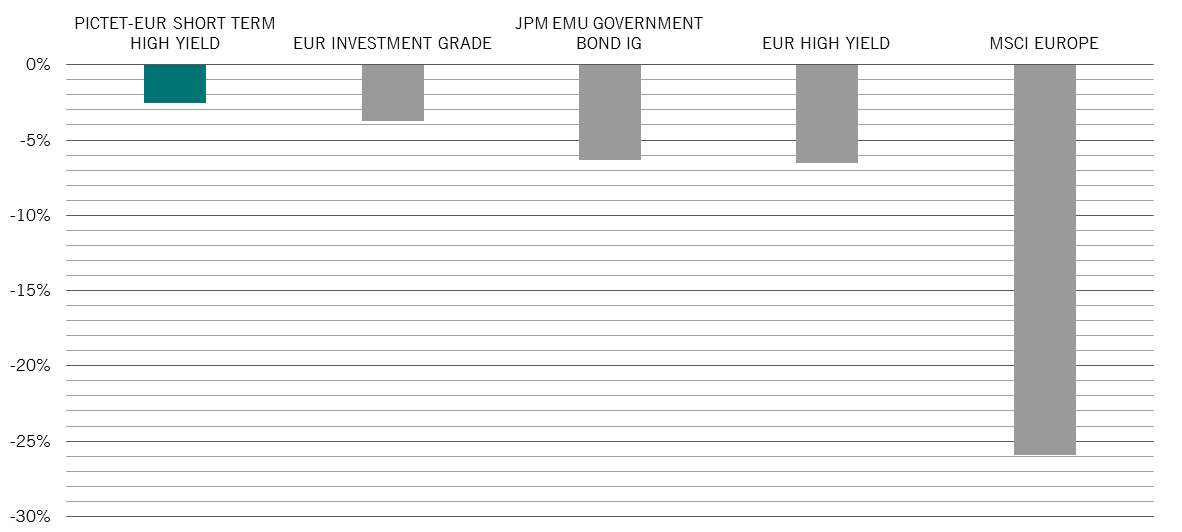

Seit ihrer Auflegung 2012 war bei der Pictet-EUR Short Term High Yield Strategie der maximale Rückgang vom höchsten zum tiefsten Stand – der sogenannte „Drawdown“ – viel geringer als bei den breiteren Hochzins- und Investment-Grade-Universen sowie beim Aktienmarkt (siehe Abbildung). Zudem war in diesem Zeitraum die annualisierte Volatilität der Renditen niedriger als bei anderen Anlagen.

Maximaler Drawdown nach Strategie/Anlageklasse, % des absoluten Werts

Der Widerstandsstärke kurzlaufender Hochzinsanleihen kommt die Vielfalt des Marktes zugute, die ein breites Spektrum an Investmentausrichtungen abdeckt.

Ein Beispiel hierfür ist der Brexit. Auch wenn in Grossbritannien grosse Unsicherheit wegen des Austritts aus der Europäischen Union herrscht, halten wir das Land weiterhin für eine leistungsstarke Volkswirtschaft mit vielen robusten Unternehmen. Um diesen Überlegungen Rechnung zu tragen, haben wir unser Portfolio in Richtung nicht-zyklischer Unternehmen ausgerichtet und unser Engagement in Grossbritannien auf Anleihen beschränkt, die in den kommenden beiden Jahren fällig werden.

Die jüngste Abnahme der Spannungen zwischen der populistischen Regierung in Italien und der EU ist eine weitere Entwicklung, von der Anleger profitieren können, wenn sie sich am Markt für kurzlaufende Hochzinsanleihen engagieren. Wir möchten unser Engagement in italienischen Unternehmensanleihen mit kurzer Laufzeit moderat erhöhen, da wir glauben, dass deren Bewertungen das mit einer Aufhellung des Ausblicks für Italien verbundene Potenzial nicht angemessen widerspiegeln. Hier würden wir auch längere Laufzeiten in Erwägung ziehen – drei oder vier Jahre statt nur ein Jahr.

Durch Fokussierung auf die Endfälligkeit der Anleihen anstatt auf die Duration – an dieser Kennzahl orientieren sich traditionell die Portfoliomanager – lässt sich die Portfoliovolatilität weiter reduzieren. Das ist eine wichtige Unterscheidung, weil die meisten Hochzinsanleihen kündbar sind und die Duration zum ersten oder darauffolgenden Kündigungstermin berechnet wird. Damit ist ein Prolongationsrisiko verbunden: Wenn sich die Lage des Unternehmens verschlechtert, wird es die Kündigungsoption nicht ausüben – das bedeutet für den Anleiheninhaber mehr Risiko. Durch den Fokus auf die Endfälligkeit anstatt auf die Duration lassen sich auch stabilere Renditen erzielen.

Kurzum, hohe Rendite bedeuten nicht immer hohes Risiko. Die grossen Zentralbanken schwenken zunehmend auf einen expansiven Kurs ein, die Fundamentaldaten der Unternehmen sind stabil und es wird nicht so bald passieren, dass eine grosse Anzahl an Anleihen auf einmal fällig wird, daher glauben wir, dass kurzlaufende Hochzinsanleihen eine seltene Gelegenheit darstellen, attraktive Erträge mit niedriger Volatilität zu erwirtschaften.

Überzeugende Erfolgsbilanz

Die Strategie rentierte 2018 mit -0,80%, gegenüber -3,6% beim breiteren europäischen Hochzinsmarkt.

Modifizierte Duration von 1,7 Jahren

Positionen mit der längsten Fälligkeit, d. h. 4–6 Jahre, machen nur 10% des Portfolios aus und sind auf 20 bis 30 Emittenten verteilt, um das Risiko weiter zu begrenzen.

Fokus auf hohe Kreditqualität im Universum

Anleihen mit CCC-Rating oder niedriger machen weniger als 3% des Portfolios aus – die Obergrenze liegt bei 10%.

Diese Marketingunterlage wird von Pictet Asset Management (Europe) S.A. herausgegeben. Sie ist nicht für die Verteilung an oder die Verwendung durch Personen oder Einheiten bestimmt, die die Staatsangehörigkeit oder den Wohn- oder Geschäftssitz oder das Domizil in einem Ort, Staat, Land oder Gerichtskreis haben, in denen eine solche Verteilung, Veröffentlichung, Bereitstellung oder Verwendung gegen Gesetze oder andere Bestimmungen verstößt. Vor Tätigung einer Anlage müssen die jeweils neueste Version des Fondsprospekts, der vorvertraglichen Informationen (falls zutreffend), des Basisinformationsblatts und des Jahres- und Halbjahresberichts gelesen werden.

Diese Unterlagen sind auf Englisch kostenlos unter www.assetmanagement.pictet oder auf Papier bei Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, oder in der Geschäftsstelle des Lokalvertreters, Vertriebsträgers oder gegebenenfalls des Zentralvertreters des Fonds erhältlich.

Das Basisinformationsblatt liegt auch in der lokalen Sprache des jeweiligen Landes auf, in dem der Teilfonds zugelassen ist. Der Prospekt, die vorvertraglichen Informationen falls zutreffend, und der Jahres- und Halbjahresbericht können auch in anderen Sprachen vorliegen. Bitte prüfen Sie auf der Website nach, welche weiteren Sprachen verfügbar sind. Nur die jeweils neuste Fassung dieser Unterlagen kann als Basis für Anlageentscheidungen dienen.

Die Zusammenfassung der Anlegerrechte (in Englisch und in den verschiedenen Sprachen unserer Website) finden Sie hier und auf www.assetmanagement.pictet unter der Rubrik “Ressourcen“ am Ende der Seite.

Die Liste der Länder, in denen der Fonds zugelassen ist, ist jederzeit bei Pictet Asset Management (Europe) S.A. erhältlich, die jederzeit beschließen kann, die Vermarktung des Fonds oder der Teilfonds des Fonds in einem bestimmten Land zu beenden.

Die im vorliegenden Dokument enthaltenen Informationen und Daten stellen in keinem Fall ein Kauf- oder Verkaufsangebot oder eine Aufforderung zur Zeichnung von Wertpapieren oder Finanzinstrumenten oder Finanzdienstleistungen dar.

Im Übrigen spiegeln die hier wiedergegebenen Informationen, Meinungen und Schätzungen eine Beurteilung zum Veröffentlichungsdatum wider und können ohne besondere Benachrichtigung geändert werden. Verwaltungsgesellschaft bietet keinerlei Gewähr, dass die in dieser Marketing-Unterlage erwähnten Wertpapiere sich für einen bestimmten Investor eignen. Diese Unterlage kann nicht als Ersatz einer unabhängigen Beurteilung dienen. Die steuerliche Behandlung hängt von der Situation der einzelnen Investoren ab und kann sich im Laufe der Zeit ändern. Jeder Anleger sollte unter Berücksichtigung seiner Anlageziele und seiner finanziellen Lage vor jeder Anlageentscheidung prüfen, ob die Anlage für ihn geeignet ist und er über ausreichende Finanzkenntnisse und Erfahrung dafür verfügt oder ob eine professionelle Beratung erforderlich ist.

Der Wert und die Erträge der in dieser Unterlage erwähnten Wertpapiere und Finanzinstrumente können sinken oder steigen. Folglich laufen Anleger die Gefahr, dass sie weniger zurück erhalten, als sie ursprünglich investiert haben.

Diese Anlagerichtlinien sind interne Festlegungen, die jederzeit und ohne vorherige Ankündigung in den Grenzen des Fondsprospekts geändert werden können. Die genannten Finanzinstrumente werden nur zu Illustrationszwecken herangezogen und verstehen sich weder als direktes Angebot noch als Anlageempfehlung oder -beratung. Der Hinweis auf ein bestimmtes Wertpapier stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die effektiven Allokationen unterliegen Änderungen und könnten sich seit dem Datum des Marketingmaterials geändert haben.

In der Vergangenheit erzielte Resultate geben keine zuverlässigen Anhaltspunkte über die zukünftige Entwicklung. Bei der Zeichnung oder Rücknahme belastete Provisionen/Kommissionen und Gebühren sind nicht in der Performance enthalten.

Sämtliche hier erwähnten Indexdaten bleiben Eigentum des Datenanbieters. Die Haftungsausschlüsse der Datenanbieter (Data Vendor Disclaimers) finden Sie auf assetmanagement.pictet unter „Wissenswertes“ im Fußzeilenbereich der Internetseite.

Diese Unterlage ist eine von Pictet Asset Management herausgegebene Marketing-Mitteilung und liegt ausserhalb des Anwendungsbereichs der MiFID-II- bzw. MiFIR-Anforderungen zur Wertpapieranalyse. Sie enthält nicht ausreichend Informationen, um als Grundlage für Anlageentscheidungen oder für die Einschätzung der Vorteile einer Anlage in von Pictet Asset Management angebotenen bzw. vertriebenen Produkten oder Dienstleistungen zu dienen.

Pictet AM hat weder die Rechte noch die Lizenz zur Wiedergabe der Handelsmarken, Logos oder Bilder erworben, die in diesem Dokument dargestellt sind, aber sie hat das Recht, Handelsmarken aller Gesellschaften der Pictet-Gruppe zu verwenden. Nur zu Illustrationszwecken.