Seleccionar un perfil:

Este contenido es únicamente para inversores de tipo: Intermediario financiero y Inversor institucional.

¿Es usted un Inversor particular?

MAC y ARFI: ¿mejor juntos?

Las estrategias de crédito multiactivos (MAC, por sus siglas en inglés) y de renta fija de retorno absoluto (ARFI, por sus siglas en inglés) rivalizan desde hace tiempo por captar la atención de los inversores. Pero, ¿es sensato tener que elegir entre una u otra?

En esta época de tipos de interés ultrabajos o incluso negativos, escasean las rentabilidades ajustadas a la inflación. Para conseguirlas, los inversores de bonos han recurrido a estrategias con flexibilidad para invertir en diferentes tipos de renta fija, de las cuales las más populares son el crédito multiactivos (MAC) y la renta fija de retorno absoluto (ARFI).

Ambas tienen muchas ventajas. Pero no tendrían por qué competir por el capital de los inversores.

En nuestra opinión, nada obliga a tener que elegir entre una u otra. De hecho, la combinación de ambas puede mejorar la diversificación de una cartera de bonos y aumentar sus rentabilidades ajustadas al riesgo totales a largo plazo. Esto se debe a que las estrategias MAC suelen obtener rentabilidades especialmente positivas cuando los tipos de interés y los diferenciales de bonos son estables, mientras que las carteras ARFI obtienen mejores resultados en períodos de tensión crediticia o cuando los tipos de interés son volátiles.

Universo y diversificación

Para empezar, las estrategias MAC suelen inclinarse más por los bonos “high yield” que por los “investment grade”. Esto les permite obtener rentabilidades especialmente buenas cuando la volatilidad del mercado es baja y se reducen los diferenciales de rendimiento entre los bonos corporativos y la deuda pública. No obstante, su ámbito general de inversión en crédito puede ser muy amplio; algunas carteras incluyen inversiones en deuda privada y préstamos. Esto significa que las estrategias MAC suelen ofrecer una mayor diversificación que una asignación directa a crédito “high yield”. La libertad para asignar capital entre los distintos sectores de crédito es lo que brinda a los gestores de carteras la oportunidad de obtener rendimientos superiores. No solo pueden cambiar entre “investment grade” y “high yield” sino que, además, pueden hacerlo dentro de esos amplios sectores, entre préstamos, deuda bancaria subordinada y otras opciones.

En comparación, el universo ARFI tiende a ser, por definición, mucho más amplio, abarcando todo el conjunto de instrumentos de renta fija; los estilos de inversión y las fuentes de exceso de rentabilidad o “alfa” son más variados que en el caso de las estrategias MAC. En muchos casos, estas carteras también invierten en crédito, pero a menudo lo hacen junto con divisas, productos de tipos de interés y derivados. El rasgo que probablemente más caracteriza a las estrategias ARFI es la incorporación de posiciones de protección del capital/mitigación del riesgo. Con ello se pretende mejorar las rentabilidades ajustadas al riesgo, pero también significa que las estrategias de retorno absoluto tienden a quedarse rezagadas durante los mercados alcistas en los diferenciales crediticios.

Las estrategias ARFI también utilizan todos los instrumentos de inversión disponibles, incluso derivados, para gestionar el riesgo –manteniendo la exposición deseada mientras se cubre el riesgo no deseado– en todo tipo de sectores de renta fija. Esto hace que las estrategias ARFI sean menos sensibles que las estrategias MAC al rumbo general del mercado de crédito. Por ejemplo, una estrategia ARFI puede protegerse frente al riesgo de inflación y de subida de tipos adoptando una posición de duración negativa.

Como, por lo general, las estrategias ARFI tienen una menor asignación a deuda “high yield” que las carteras MAC, suelen requerir menos capital de solvencia obligatorio (SCR, por sus siglas en inglés), lo que aumenta su atractivo como inversiones entre las compañías de seguros sujetas a las disposiciones reglamentarias de Solvencia II.

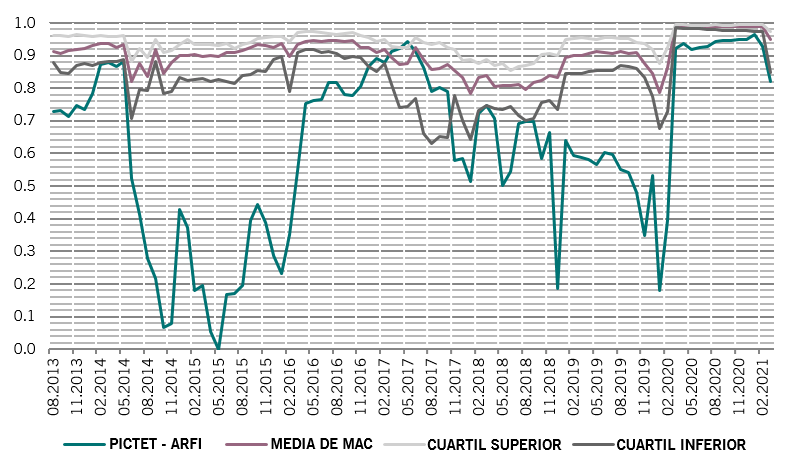

Fuente: Mercer.

Liquidez frente a rentabilidad

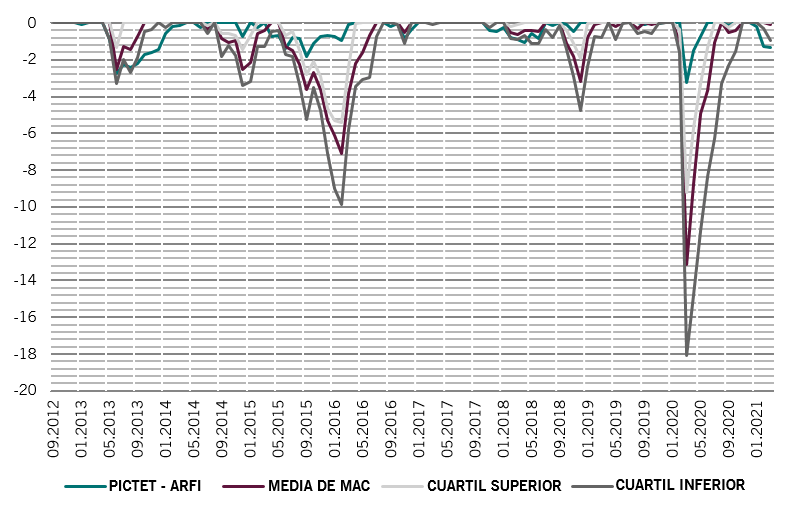

Fuente: Mercer.

Por otro lado, al captar estas primas de liquidez, las estrategias MAC suelen generar mayores rentabilidades, por término medio, que sus equivalentes ARFI a lo largo de un ciclo de mercado.

En una estrategia MAC típica, hasta el 80% de la rentabilidad se atribuiría a las oscilaciones de los diferenciales de rendimiento. En comparación, el objetivo de la estrategia Pictet-Absolute Return Fixed Income es diversificar las fuentes de rentabilidad de manera uniforme entre diferenciales, tipos y divisas. Al hacerlo, Pictet pretende mantener una cartera líquida en todo momento.

La fuente de rentabilidad también suele ser diferente, ya que la estrategia MAC adopta un enfoque más “bottom-up” y la ARFI tiende a poner más énfasis en factores macroeconómicos “top-down” a la hora de construir la cartera. En nuestra estrategia ARFI, por ejemplo, solo un 10% de la rentabilidad total proviene de la selección de valores.

La diversificación realizada por los gestores es importante

Uno de los inconvenientes del enfoque ARFI es que las estrategias no son homogéneas y su éxito depende en gran medida de la habilidad del gestor. Por lo tanto, las comprobaciones previas resultan primordiales. Lo mismo puede decirse de MAC, donde la dispersión de la rentabilidad dentro del universo es igualmente elevada.

Ambas estrategias dependen de la capacidad de los gestores de carteras para alternar entre diferentes inversiones en el momento oportuno. De hecho, posiblemente esto sea más importante para las estrategias MAC, dado que estas carteras concentran las inversiones en una gama más reducida de sectores y son menos líquidas.

¿Lo mejor de ambos mundos?

A pesar de sus diferencias, las estrategias MAC y ARFI rivalizan por el mismo tipo de inversor –el que busca un enfoque flexible que genere rentabilidades incluso en un clima de bajos rendimientos y bajos diferenciales de crédito como el actual. Sin embargo, existen suficientes diferencias para que ambos tipos de estrategias sean complementarias. La estrategia MAC puede ofrecer acceso a valores más atípicos y menos líquidos que brindan la posibilidad de obtener un mayor rendimiento. Una estrategia ARFI bien equilibrada, por su parte, puede aprovechar las tendencias macroeconómicas fuertes mientras reduce el riesgo y sigue generando rentabilidades reales positivas.

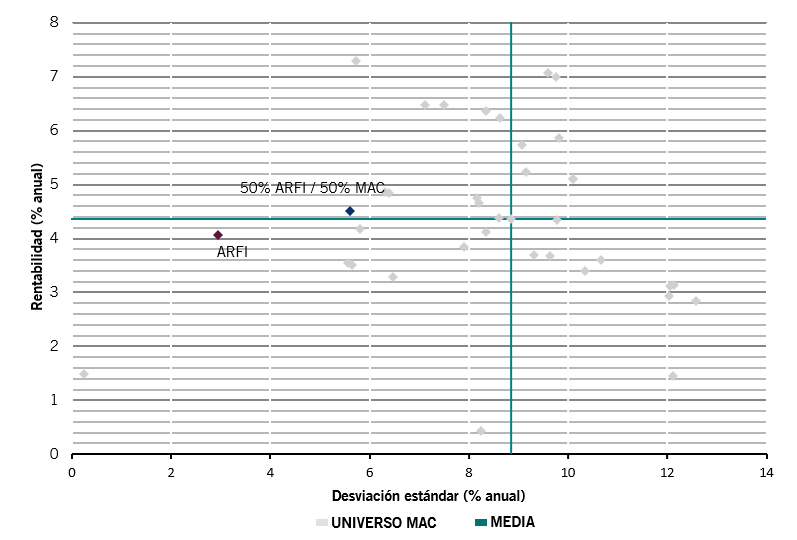

Mediante la combinación de ambas estrategias y la selección de unos gestores que sepan sacar lo mejor de ellas, los inversores pueden obtener unas rentabilidades ajustadas al riesgo mejores que si se centran en una de ellas de manera aislada (véase la fig. 3).

Fuente: Mercer.

Este documento comercial es una publicación de Pictet Asset Management (Europe) S.A. No va dirigido ni deberá ser distribuido a, ni utilizado por ninguna persona o entidad que sea ciudadano o residente de un Estado o que esté domiciliado en algún lugar, Estado, país o jurisdicción en el que dicha distribución, publicación, disponibilidad o uso sea contrario a las leyes o normativas vigentes. Las últimas versiones publicadas del folleto del fondo, dal plantilla precontractual cuando proceda, del Documento de Datos Fundamentales, del informe anual y semestral del fondo, deberán leerse antes de invertir.

Estos documentos están disponibles en inglés sin coste alguno en www.assetmanagement.pictet o en soporte impreso en Pictet Asset Management (Europe) S.A., 6B, rue du Fort Niedergruenewald, L-2226 Luxembourg, o en las oficinas del agente local, distribuidor o agente centralizador del fondo, en su caso.

El Documento de Datos Fundamentales está disponible asimismo en el idioma local de cada país en el que esté registrado el subfondo. El folleto, la plantilla precontractual cuando proceda y los informes anuales y semestrales pueden estar publicados asimismo en otros idiomas; consulte disponibilidad en el sitio web. A efectos de la toma de decisiones en materia de inversión, solo podrán considerarse publicaciones oficiales de los fondos las últimas versiones de los documentos citados.

Un resumen de los derechos de los inversores es disponible (en ingles y en los idiomas de nuestro sitio web) aquí y en www.assetmanagement.pictet en la rubrica "Recursos", en el pie de la página.

La lista de los países en los que está registrado el fondo puede obtenerse en todo momento en Pictet Asset Management (Europe) S.A., que puede tomar la decisión de cancelar los acuerdos adoptados para la comercialización del fondo o sus subfondos en cualquier país determinado.

La información y los datos presentados en este documento no deberán considerarse como una oferta o una incitación para comprar, vender o suscribir títulos u otros instrumentos o servicios financieros.

La información, las opiniones y las estimaciones expresadas en este documento reflejan un juicio emitido en su fecha original de publicación y están sujetas a cambios sin previo aviso. La sociedad gestora no ha tomado ninguna medida para asegurarse de que los valores mencionados en el presente documento son adecuados para un determinado inversor, y este documento no deberá utilizarse como sustituto del ejercicio de un juicio independiente. El tratamiento fiscal depende de las circunstancias particulares de cada inversor y puede cambiar en el futuro.

Antes de tomar una decisión de inversión, se recomienda a todo inversor que verifique si la inversión en cuestión es apropiada, teniendo en cuenta en particular sus conocimientos y su experiencia en materia financiera, sus objetivos de inversión y su situación financiera, o que obtenga asesoramiento profesional cualificado.

El valor y la renta de cualquiera de los títulos o instrumentos financieros mencionados en este documento puede aumentar o disminuir y es posible que los inversores recuperen un importe inferior al que invirtieron originalmente.

Estas pautas de inversión son directrices internas que pueden ser modificadas en cualquier momento y sin previo aviso dentro de los límites establecidos en el folleto del fondo. Los instrumentos financieros mencionados se indican solo a efectos ilustrativos y no deberán considerarse como una oferta directa, una recomendación o un asesoramiento en materia de inversión. Una referencia a un título específico no es una recomendación para comprar o vender dicho título. Las asignaciones reales están sujetas a cambios y pueden haber variado desde la fecha del documento comercial.

Las rentabilidades pasadas no son una garantía ni un indicador fiable de los futuros resultados. Los datos relativos a la rentabilidad no incluyen las comisiones y los gastos cobrados en el momento de la suscripción o reembolso de las participaciones.

Todos los datos de índices mencionados en el presente son propiedad del Proveedor de datos. Los avisos legales del Proveedor de datos están disponibles en assetmanagement.pictet, en el apartado «Recursos» que figura al pie de página.

El presente documento es una comunicación comercial emitida por Pictet Asset Management y no tiene el alcance necesario para cumplir los requisitos establecidos por MiFID II/MiFIR específicamente relacionados con la investigación de inversiones. Este material no contiene suficiente información para respaldar una decisión de inversión y no deberá utilizarse como base para evaluar las ventajas de invertir en alguno de los productos o servicios ofrecidos o distribuidos por Pictet Asset Management.

Pictet AM no ha adquirido ningún derecho o licencia para reproducir las marcas, los logos o las imágenes que aparecen en el presente documento, pero posee los derechos de uso de las marcas de cualquier entidad del grupo Pictet. Solo a efectos ilustrativos.